یک مدیر اسبق بانکی: هیچ اقتصاددان و هیچ بانکداری طرفدار طرح جدید بانکداری نیست

هشدار نسبت به تصویب طرح جدید بانکداری

با تصویب این طرح دیگر بانک مرکزی نخواهیم داشت

طرح بانکداری اسلامی در حالی در مراحل نهایی تصویب قرار دارد که برخی کارشناسان بانکی اعتقاد دارند که اهداف اصلی از جمله تورم و استقلال بانک مرکزی در آن نادیده گرفته شده است.

مدتی است رسیدگی به طرح «بانک مرکزی جمهوری اسلامی ایران» در دستور کار جلسات مجلس قرار دارد؛ طرحی که از آن به عنوان «بانکداری اسلامی» نیز یاد میشود. محمدباقر قالیباف، رییسمجلس در مجلس اعلام کرد که طرح بانکداری جمهوری اسلامی ایران، به عنوان تکمیلکننده اصلاح ساختار نظام بانکی به زودی در دستور کار مجلس قرار خواهد گرفت تا فرآیندها و الزامات لازم برای بانکها تبدیل به قانون شده و ضابطهمندی و شفافیت، جایگزین امضاهای طلایی و کاغذبازی شود.

وی تاکید کرد: مجلس با تصویب این قوانین گام بزرگ اصلاح ساختار نظام بانکی را خواهد برداشت، اقدامی که سالهای سال به عقب افتاده و تقریبا به آرزویی غیرقابل دستیابی تبدیل شده بود.

به نظر میرسد طرح پرحاشیه بانکداری یک قدم به تصویب نزدیکتر شده است. این در شرایطی است که مجلس هفته گذشته بندی از طرح قانون بانکداری را تصویب کردند که شورای فقهی را موظف میکند نسبت به مصوبات بانک مرکزی اظهارنظر کند.

به این ترتیب، بند «چ» ماده ۱۸ قانون بانکداری، شورای فقهی بانک مرکزی را موظف میکند که نسبت به مصوبات هیات عالی و کمیتههای ذیل آن که حسب تشخیص رییس شورای فقهی واجد ملاحظات شرعی است، اظهارنظر کند. به علاوه، شورای فقهی باید موارد عدم انطباق با شرع را توسط رییس یا نایب رییس شورا به طور کتبی به رییسکل اعلام کند. فتوای معیار در مصوبات شورا، آرای ولیفقیه است و در صورت نبود فتوای ولیفقیه طبق نظر مشهور عمل میشود.

همچنین شورا باید درباره موضوعاتی که توسط رییس کل به شورای فقهی ارجاع شده یا توسط دبیرخانه یا به درخواست هر یک از اعضای شورای فقهی در دستور کار شورا قرار میگیرد، اظهارنظر کرده و موارد عدم انطباق با شرع را به رییس اعلام کند. رییس کل نیز موظف است مصوبات شورای فقهی را پیگیری و بر حسن اجرای آنها نظارت کند.

شورا برای اظهارنظر راجع به موارد ذکر شده ۱۵ روز زمان دارد و عدم پاسخگویی شورای فقهی، به منزله موافقت شورا تلقی میشود.

این در حالی است که بسیاری از کارشناسان بانکی نسبت به عملکرد شورای فقهی انتقاد دارند. برای نمونه مسعود روغنی زنجانی، رییس اسبق سازمان برنامه بودجه، پیشتر گفته بود که روحانیون حاضر در شورای فقهی هیچ گزارشی از عملکرد خود به مردم ارائه نمیکنند که مردم بدانند با حضور آنها مشکلی حل شده است یا نه.

همچنین این افراد بدون هیچ کارکردی و تنها با تشکیل چند جلسه وارد مرحله جدید شدند و این موضوع در قانون جدید بانکداری نیز تکرار شده است.

هیچ اقتصاددانی طرفدار طرح بانکداری نیست

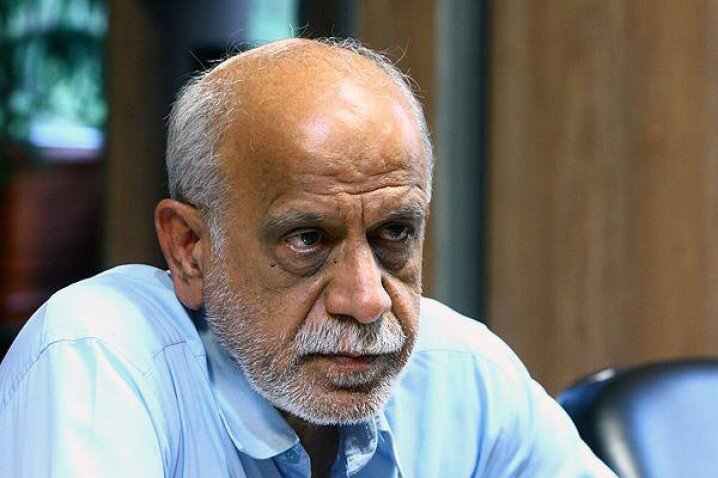

احمد حاتمییزدی، کارشناس بانکی و مدیرعامل اسبق بانک صادرات در گفتوگو با خبرگزاری خبرآنلاین درباره طرح بانکداری اسلامی میگوید: من این موضوع را قبلا هم عنوان کردم. ۵ نفر از روسای قبلی بانک مرکزی سابق و نزدیک به ۱۸۰ نفر از کارشناسان سابقهدار بانکی کشور، نامهای به آقای قالیباف نوشتند و انتقادات جدی به این لایحه مطرح کردند.

وی میافزاید: انتقادات در این جهت است که هدف این طرح، اصلاح نظام بانکی نیست، بلکه میخواهند سهم و قدرت مهمی را در اجرا و طراحی مقررات بانک مرکزی به روحانیت بدهند؛ این در حالی است که این صنف هیچ تخصصی در امر بانکداری ندارد و وضعیت بانکداری نابهسامان ما را بدتر خواهد کرد.

مدیرعامل اسبق بانک صادرات تصریح میکند: بر این اساس، هیچ اقتصاددان و هیچ بانکداری طرفدار این طرح نیست. این لایحه اگر هم تصویب شود، قابلیت اجرایی ندارد و عواقب نامطلوبی را برای سیستم بانکی به بار میآورد.

چقدر به بانکداری اسلامی نزدیک میشویم؟

حاتمییزدی در پاسخ به این پرسش که یعنی شما معتقدید که شورای فقهی، بانکداری را اسلامی نمیکند؟ عنوان میکند: خیر، اگر میتوانند بانکداری اسلامی درست کنند، یک بانک در کشور ایجاد کنند. اگر آن بانک موفق بود، بعد از چند بار همه بانکهای دیگر را هم به همان روش اجرا میکنیم.

وی متذکر میشود: به نظر من، آنچه که به نام بانکداری اسلامی مطرح است، روی کاغذ بنویسند و مشخص کنند که با بانکداری موجودی که ۴۰ سال است کار میکند، چه تفاوتی میکند. زمانی که این تفاوت را در عمل نشان دهند، آن زمان میتوانند بگویند الگویشان چیست.

این کارشناس بانکی میگوید: ۴۰ سال گذشته و همیشه داد بانکداری اسلامی زده میشود، اما آنچه که به نام بانکداری اسلامی اجرا شده، مورد تایید برخی از علما از جمله اعضای شورای نگهبان بوده و مجلس نیز تصویب کرده و کارشناسان بانکی نیز تا حدی قبول کردند و کار میکنند.

حاتمییزدی میافزاید: حالا بعد از ۴۰ سال دوباره چه بانکداری اسلامیای میخواهند ایجاد کنند، معلوم نیست. آنهایی که بهعنوان شورای فقهی میگویند میخواهیم بانکداری را به یک بانکداری اسلامی تغییر دهیم، ادعا دارند که آنچه که الان وجود دارد، اسلامی نیست.

وی تصریح میکند: من بارها با افرادی که طرفدار این نظریه هستند، صحبت کردم، ولی دیدم حرفهای مبهمی میزنند که معلوم نمیشود چه اتفاقی میافتد. بر این اساس، من نتیجه میگیرم که هدف قطعا اصلاح نظام بانکی نیست، بلکه آوردن یک صنف به سیستم بانکی و اختیار دادن به آنهاست.

وی تاکید میکند: اصلا حسن نیتی در لایحه و در طراحان لایحه برای اینکه سیستم بانکداری را بهتر کند، نمیبینم.

تورم و استقلال بانک مرکزی به فراموشی رفت

این کارشناس بانکی در پاسخ به این پرسش که طرح بانکداری اسلامی چقدر با اهداف بانک مرکزی نزدیک است؟ میگوید: به نظر من کسانی که طرح را نوشتند، نمیدانند بانکداری مرکزی یعنی چه؟ بانک مرکزی که بانکی نیست که تسهیلات بدهد یا ربا بگیرد یا نگیرد. هدف بانک مرکزی ایجاد ثبات در نظام پولی کشور، جلوگیری از تورم و حفظ ارزش پول ملی است. این اهداف با این لایحه به طور قطع منتج به نتیجه نخواهد شد.

حاتمییزدی در پاسخ به این پرسش که یکی از انتقادات کارشناسان هم این است که بحث تورم و کنترل تورم و استقلال بانک مرکزی در طرح دیده نشده است؟ میافزاید: دقیقا همینطور است. بر همین اساس است که میگویم هدف، اصلاح نظام بانکی نیست. میخواهند قانونی بگذارند که به یک صنفی حق ویژه داده شود.

وی در پاسخ به این پرسش که فکر میکنید بانک مرکزی با طرح بانکداری اسلامی، استقلال خود را از دست میدهد؟ عنوان میکند: اصلا دیگر بانک مرکزی نخواهیم داشت. این طرح به معنای نابودی سیستم بانک مرکزی است، نه به معنای اصلاح آن.

لایحهای که نادیده گرفته شد

این کارشناس بانکی در ادامه تاکید میکند: نظام بانکی ما با استانداردهای بینالمللی اداره نمیشود. این در حالی است که نظام بانکی ما باید مطابق با استانداردهای علمی اقتصادی اصلاح شود.

حاتمییزدی میافزاید: برای این منظور حدود ۱۰ یا ۱۲ سال قبل کارشناسان سرشار بانکی کشور در بانک مرکزی لایحهای را برای بانک مرکزی نوشتند که اصلاحات لازم انجام شود. این لایحه در زمان ریاستجمهوری احمدینژاد توسط کارشناسان بانکی که هر کدام ۲۰ سال سابقه کار بانکداری داشتند، تهیه شد، اما تاکنون درباره این لایحه که کارشناسان تهیه کردند، هیچ تصمیمی گرفته نشده است، آن هم به خاطر درگیریهایی که با جناحهای سیاسی وجود دارد.

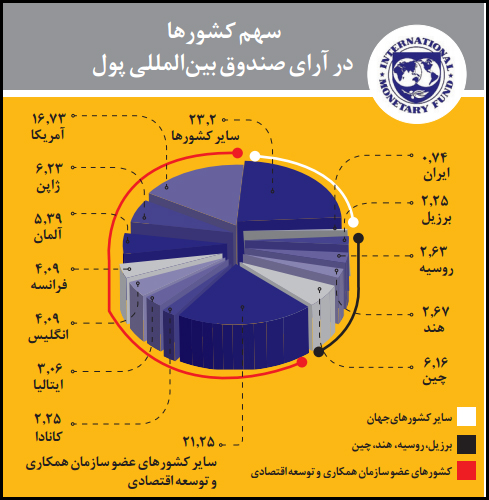

وی تصریح میکند: جناحهای سیاسی تندرویی که الان به مجلس آمدند، نه درکی از لایحه دارند و نه میپذیرند. این در حالی است که روی این لایحه تمام کارشناسان کشور نظر دادند. یعنی بعد از اینکه لایحه در بانک مرکزی نوشته شد و بعد از ۳ سال بحث و بررسی تکمیل شد، این لایحه را به همه کسانی فرستادند که نظری درباره بانک دارند. نه تنها در ایران، بلکه در خارج از کشور نیز به صندوق بینالمللی پول دادند. در واقع همه نظرات را جمع کردند و آنچه که قابل قبول بود، منظور شد و آنچه را که قابل قبول کارشناسان نبود، کنار گذاشته شد.

این کارشناس بانکی خاطرنشان میکند: این لایحه در صورتی که به مرحله اجرایی در میآمد، به نظر من پیشرفتی نسبت به قانون پول و بانکداری گذشته پیش میآمد. وگرنه طرح کنونی قانون بانکداری، حتی از قانون بانکداری سال ۱۳۵۱ هم عقبماندهتر است.

توافقنامه بازخرید

توافقنامه بازخرید، (به انگلیسی: repurchase agreement) توافقی بین دو طرف است، به نحوی که یک طرف اوراق بهادار خود را به قیمت مشخص، به طرف دیگر میفروشد (پول قرض میکند) و بهطور همزمان تعهد میکند، که همان اوراق بهادار را به قیمت مشخص و در تاریخ مشخص، در آینده بازخرید کند. نرخ بهرهای که در قرارداد ذکر میشود، نرخ بهره رپو نامیده میشود.

ساختار توافقنامه

توافقنامه بازخرید معکوس نقطه مقابل توافقنامه بازخرید میباشد. معاملهگری که اوراق بهادار را میفروشد و در تاریخی مشخص در آینده، آن را بازخرید میکند، اصطلاحاً رپو انجام داده است. معاملهگری که اوراق بهادار را خریداری میکند و در تاریخی مشخص در آینده آن را مجدداً به فروش میرساند، اصطلاحاً رپوی معکوس انجام داده است. بنابراین این ابزار مالی از منظر قرض گیرنده وجوه، توافقنامه بازخرید و از منظر قرضدهنده وجوه، توافقنامه بازخرید معکوس نامیده میشود.

انواع توافقنامه بازخرید

وثیقه قابل قبول توسط قرضدهنده ممکن است تنها محدود به اوراق قرضه خزانه، با سررسید کمتر از ۱۰ سال، یا شامل هر نوع اوراق بهادار باشد.

بازخرید یک شبه

توافقنامه بازخرید یک شبه (به انگلیسی: overnight repo) که به سررسید یکروزه اطلاق میشود.

بازخرید با دوره زمانی مشخص

توافقنامه بازخرید با دوره زمانی مشخص، (به انگلیسی: term repo) که سررسید آن بیشتر از یک روز و در توافقنامه ذکر میشود.

بازخرید باز

توافقنامه بازخرید باز، (به انگلیسی: open repo) که از ویژگیهای آن نداشتن سررسید مشخص و قابلیت فسخ توافقنامه توسط هر یک از طرفین میباشد. همچنین نرخ بهره دپو بهطور روزانه و بر اساس نرخ بهره بازار تعدیل میشود.

بازخرید کلاسیک

در توافقنامه بازخرید کلاسیک، (به انگلیسی: Classic Repo) اگر در طول دوره توافقنامه به اوراق بهاداری که به وثیقه گذاشته شدهاست سود یا بهرهای تعلق گیرد این وجوه به صاحب اصلی اوراق بهادار (وامگیرنده) پرداخت خواهد شد.

بازخرید فروش و خرید متقابل

توافقنامه بازخرید فروش و خرید متقابل، (به انگلیسی: BuySell back Repo) که تفاوت اصلی آن با توافقنامه بازخرید کلاسیک در این است که هر گونه بهره تعلق گرفته به اوراق بهادار در طول دوره قرارداد به وامدهنده تعلق میگیرد.

بازخرید نگهداری در حسابها

در توافقنامه بازخرید نگهداری در حسابها، (به انگلیسی: hold in custody) دریافتکننده وام، وثیقه را واقعاً به وامدهنده منتقل نمیکند و به جای آن با فروش استقراضی، دارایی مورد وثیقه را در طول دوره قرارداد در حسابی داخلی به نام قرضدهنده نگهداری میکند. این نوع از قراردادها تنها برای موسسات با ثبات از نظر مالی استفاده میشوند و دلیل آن ریسک بالای این قراردادها برای وامدهنده میباشد، زیرا وثیقه تا پایان مدت قرارداد در حسابهای وامگیرنده بوده و وامدهنده به وثیقه دسترسی ندارد.

بازخرید سه طرفه

توافقنامه سه طرفه، (به انگلیسی: Tri-party Repo) اتاق پایاپای، شرکت تسویه وجوه یا بانک به عنوان یک واسطه بین دو طرف عمل میکند و مسئول اجرای معامله، که شامل نگهداری وثیقه، انتقال وثیقه، به روز کردن حسابها و... میباشد.

اگر چه ریسک اعتباری توافقنامههای بازخرید به دلیل وجود وثیقه بهطور قابل ملاحظهای کاهش یافتهاست، اما ریسک همچنان پابرجا است، زیرا ممکن است وامگیرنده در سررسید قرارداد، اوراق بهادار فروخته شده را، بازخرید نکرده و به تعهد خود عمل نکند. در نتیجه وامدهنده، اوراق بهادار را ضبط و آن را به فروش میرساند، در این حین ممکن است، ارزش اوراق بهادار کاهش یافته باشد. ریسک اعتباری به عوامل مختلف، از جمله دوره قرارداد و نقدشوندگی وثیقه بستگی دارد.

کاربردها

این ابزار مالی، بانکها، شرکتها و صندوقهای سرمایهگذاری را قادر ساخته، تا از طریق قراردادن وجوه نقد اضافه خود، سود کوتاهمدت به دست آورند، این نوع سرمایهگذاریها به دلیل وجود وثیقه، نسبت به سایر سرمایهگذاریها، ایمنی بالاتر، ریسک نکول کمتری دارند.

دریافتکنندگان وجوه در توافقنامههای بازخرید به منظور تأمین مالی کوتاهمدت و دسترسی به وجوه با هزینه کمتر به این بازار مراجعه میکنند، که میتوان شرکتها، بانکها را در این زمره قرار داد. همچنین بانکهای مرکزی از توافقنامه بازخرید، به عنوان جزئی از عملیات بازار باز استفاده میکنند. بدین معنی که از طریق فروش اوراق بهادار و تعهد به بازخرید آن به قیمت بالاتر، در تاریخی معین در آینده، اقدام به جمعآوری پول از بازار میکنند.

برعکس بانک مرکزی مقدار مشخصی اوراق بهادار را از فروشنده میخرد و این فروشنده موافقت میکند، که در زمانی در آینده همان اوراق را به قیمتی بالاتر بازخرید کند و از طریق این ابزار مالی، اقدام به تزریق پول به اقتصاد میکند.

فاجعه جدید پس از بورس در راه است

استقبال مردم از رمزارزها درحالی افزایش یافته که برخی آمارهای غیررسمی نشان میدهد ۱۲ میلیون نفر وارد این حوزه شدهاند، با این حال اما هنوز بانک مرکزی تصمیمی برای ساماندهی رمز ارز در داخل کشور نگرفته است

به گزارش ثریا بعد از افتضاح مدیریتی دولت در بورس و ریزش بی سابقه شاخص ، بسیاری از سهامداران زیان دیده که با دعوت دولت راهی بازار سرمایه شده بودند، باوجود زیان سنگین، باقیمانده پولشان را از بازار سرمایه خارج کرده و به دنبال بازار دیگری برای حفظ ارزش پولشان رفتند.

سال قبل دولت و شخص رئیس جمهور از مردم دعوت کرده بودند که سرمایه های خود را به بورس بسپارند و نگرانی نداشته باشند! از زمان دعوت روحانی از مردم برای حضور در بورس تا امروز حداقل ۸۰ درصد سرمایه های سهامداران از بین رفته است.

نکته مهم اما اینجاست که از زمان آغاز سقوط بورس تا امروز، بسیاری از سهامدارانی که به دعوت روحانی وارد بازار سرمایه شده بودند تا سودی عایدشان شود، حاضر شدند با زیان ۷۰-۸۰ درصدی سرمایه خود را از بورس خارج کنند و در بازار دیگری سرمایه گذاری کنند؛ بازار مورد انتخاب اکثر زیان دیدههای بورسی "رمز ارز" است.

از سال قبل، استقبال مردم به خرید بیت کوین و اتریوم و رمزارزهای دیگر افزایش چشم گیری داشته است تا جایی که به استناد آمار غیررسمی، حدود ۱۲ میلیون نفر از هموطنان در این بازار سرمایه گذاری کرده اند. ضمن اینکه مطالعات جدید نشان میدهند حدود ۴.۵ درصد از کل استخراج بیت کوین دنیا در ایران انجام میشود.

آنطور که رئیس کمیسیون اقتصادی مجلس اعلام کرده سایتهایی در کشورمان بدون نظارت بانک مرکزی در حوزه رمزارزها با منشاء خارجی فعالیت می کنند که روزانه بین سه تا پنج هزار میلیارد تومان تبادل مالی دارند و این موضوع نشان میدهد که ضابطهمند کردن آنها ضروری است و بانک مرکزی باید در این باره ورود کند.

بازار رمزارزها در تمام دنیا مخاطراتی دارد که نیازمند توجه جدی سرمایه گذاران است اما دولتها و بانک های مرکزی دنیا نیز همزمان با گسترش مبادلات رمز ارز، موضعگیری هایی انجام داده اند که برخی در جهت موافقت با رمزارزهاست و برخی دیگر در راستای اعلام مخالفت جدی و غیرقانونی خواندن رمزارزها!

در ایران اما هنوز موضع رسمی بانک مرکزی مشخص نیست! آنهم درحالی که هنوز جمعیت زیادی گرفتار سوءمدیریت دولت در ماجرای بورس هستند و هر روز پودر شدن سرمایههایشان را نظاره می کنند. ظاهرا دولت بنای درس گرفتن از ماجرای بورس را ندارد و به همین منظور هم تا کنون موضوع گیری مشخصی برای معاملات رمز ارز انجام نداده است.

بانک مرکزی البته سال قبل در اظهاراتی به صورت کلی تأکید کرده بود که خرید و فروش بیت کوین آزاد نمیشود و فقط افرادی که بطور رسمی استخراج کرده اند برای واردات کالا می توانند از رمزارز استفاده کنند و سایتهای خریدوفروش بیتکوین مجوز ندارند.

این درحالی است که با وجود عدم مجوز بانک مرکزی به صرافی ها برای معاملات رمز ارز، بیش از ۲۰ صرافی رمزارز با تعداد کاربران و مبادلات روزانه قابل توجه از درگاههای پرداخت بانکی و شبکه های ملی پرداخت نظیر شتاب و شاپرک برای تبدیل ریال استفاده می کنند و مشخص نیست چگونه از بستر پرداخت الکترونیک بهره مند می شوند!

طبق مشاهدات میدانی، درگاه های پرداخت صرافی های ارز دیجیتال فعال هستند و بدون هیچ مشکلی کماکان از طریق این درگاه ها خرید و فروش بیت کوین و سایر رمز ارزها انجام می شود. حجم زیادی از بیت کوین های موجود در بازار داخلی از طریق صرافیهای خارجی خریداری شده اند.

فعالیت صرافیهای ارز دیجیتال درحالی بدون کوچکترین اخلالی کماکان انجام میشود که ۱۲ اسفند ۹۹ شرکت خدمات پرداخت شاپرک با صدور بخشنامه ای به شرکتهای پرداختیار دستور داد که نسبت به قطع خدمات پرداخت الکترونیک به پذیرندگان پشتیبانیشده که کالا و خدماتی مغایر با قوانین جمهوری اسلامی ایران و بانک مرکزی ارائه میکنند، اقدام کنند. این شرکت از وبسایتهای ارائهدهنده خدمات خریدوفروش ارزهای دیجیتال بهعنوان یکی از همین کسبوکارها یاد کرده است.

شاپرک از پرداختیارها خواسته بود که بلافاصله پس از دریافت این نامه، ارائه خدمت به کسب و کارهایی چون فروش رمزارز، فیلترشکن و سایتهای شرطبندی و قمار را متوقف کنند. در غیر این صورت، شاپرک راسا این خدمات را قطع کرده و با شرکت پرداختیار هم برخورد میکند.

با این حال اما شبکه پرداخت صرافیهای غیرمجاز نه تنها مسدود نشد بلکه همچنان بدون هیچ اختلالی برای گردانندگان سایتهای خرید و فروش رمزارزها باز است؛ بانک مرکزی درحالی در موضع انفعالی قرار دارد که در هفته های اخیر محمدباقر قالیباف رئیس مجلس در نامهای به رئیس کل بانک مرکزی و وزارت اقتصاد تأکید کرده بود: درگاه پرداخت الکترونیک صرافیهای ارز دیجیتال مسدود شود.

در نامه قالیباف به دژپسند وزیر اقتصاد و همتی رئیس کل بانک مرکزی آمده است:

"یکی از دغدغههای مهم فعالان اقتصادی و نمایندگان مجلس این است که با وجود غیر مجاز بودن صرافیهای دیجیتال در حالیکه بانک مرکزی در اسفند ۱۳۹۹ به دارندگان مجوز پرداخت یاری اعلام کرده است که از ارائه درگاه پرداخت به این سایتها خودداری نمایند همچنان شرکتهای اصلی ارائه دهنده درگاه پرداخت تحت نظارت شاپرک به ویژه در قالب IPG به این سایتها خدمات میدهند. این در حالی است ک شاپرک ملزم به ارائه درگاههای پرداخت به سایتهای دارای نماد اعتماد الکترونیک است. در صورت تبدیل وجوه ریالی پرداختی فعالان به این سایتهای به رمزارزهای استخراج شده در خارج از کشور امکان خروج گسترده ارز از کشور به این واسطه متحمل است که در این خصوص لازم است گزارش کارشناسی و برآورد مناسبی از سوی بانک مرکزی ارائه شود.

در هر صورت ضروری است بانک مرکزی به عنوان متولی اصلی حوزه نظام پولی کشور در اسرع وقت ضمن ارائه برآورد قابل اتکا از آینده این فناوری و اثر آن بر اقتصاد و به ویژه نظام پولی و مبادلات کشور، مقررات لازم را برای فعالیت در مبادلات رمزارزها تدوین نموده و نسبت به نظاممند کردن فعالیت رمزارزها اقدام نماید. در ضمن تذکرات مجلس شورای اسلامی به بانک مرکزی لازم است توضیح مناسبی در مورد علت استمرار ارائه درگاههای پرداخت به سایتهایی که به گفته بانک مرکزی فاقد مجوز بودهاند نیز ارائه شود و در صورت متضرر شدن مردم به واسطه وجود درگاههای پرداخت دارای مجوز از بانک مرکزی در این سایتها، بانک مرکزی باید پاسخگو باشد."

پس از انتشار نامه رئیس مجلس خطاب به وزیر اقتصاد و رئیس کل بانک مرکزی، همتی درباره مدیریت و تنظیم گری مبادلات دیگر رمز ارزها اظهار کرد: «مدیریت و تنظیم گری مبادلات دیگر رمز ارزها نیازمند بررسی همهجانبه، جامع و منسجم است و معتقدم پیش از هرگونه اقدام سلبی یا حتی تسهیل گری باید هماهنگی لازم بین تمام عوامل و ذینفعان ایجاد شود.»

همتی تأکید کرد: «بانک مرکزی تا زمان ترسیم نقشه راه مذکور از انجام هر اقدام شتابزدهای که این روزها شایع شده است، خودداری میکند.»

نکته جالب اینکه دژپسند با اظهار بیاطلاعی خطاب به خبرنگاران گفت: در مورد این نامه اطلاعی ندارم.

رئیس کل بانک مرکزی اما درحالی تأکید کرده که اقدام شتابزده ای برای شایعات این روزها(مسدود شدن درگاه پرداخت صرافیهای ارز دیجیتال) انجام نمی دهد که رئیس مجلس در نامه مذکور صراحتاً تأکید کرده "در صورت متضرر شدن مردم به واسطه وجود درگاههای پرداخت دارای مجوز از بانک مرکزی در این سایتها، بانک مرکزی باید پاسخگو باشد".

بنابراین می توان گفت که مجلس، بانک مرکزی را مسئول پاسخگویی درباره زیان احتمالی مردم در این حوزه میداند! هرچند همتی ترجیح میدهد از انجام اقدامات شتابزده در این خصوص خوددداری کند!

چند روز بعد از انتشار نامه رئیس مجلس به بانک مرکزی و وزارت اقتصاد و همزمان با تأیید و تکذیب خبرهای مربوط به انسداد شبکه پرداخت صرافیهای ارز دیجیتال، خبر دستگیری یکی از صاحبان صرافیهای دیجیتال در داخل کشور منتشر شد که نگرانی مشتریان این صرافی را به همراه داشت.

با اعلام خبر دستگیری گرداننده این سایت صرافی، مراجعه کنندگان، سایت را در حال به روزرسانی مشاهده میکنند. در حال حاضر فعالان در بازار ارزهای دیجیتال که به واسطه سایت خرید و فروش میکردند به دلیل عدم دسترسی به حساب کاربری خود ابراز نگرانی کرده و با مشکلاتی همراه شده اند.

به گفته تحلیلگران این بازار، ادامه وضعیت کنونی علاوه بر اینکه می تواند موجب زیان سنگین مردم شود، مجوزی نیز برای خروج سرمایه و ارز خواهد بود. همانطور که تاکنون برای خرید ماینر و تولید بیت کوین، ارز فراوانی خارج شده است.

پرواضح است که بدون اخذ مجوز و تایید صلاحیت صاحبان این سایت ها، امکان همه گونه کلاهبرداری و فروش بدون پشتوانه رمز ارز در مقادیر گسترده وجود دارد و حتی در صورت واقعی بودن فروش رمز ارز لازم است این سایتها ریال مردم را تبدیل به ارز نموده و آن را به رمزارز تبدیل کنند که این نوعی خروج گسترده و مخرب ارز میباشد و متاسفانه ظاهراً این موضوع با چراغ سبز بانک مرکزی و سکوت آن در قبال این جریان گسترده خروج سرمایه و توأما کلاهبرداری های بالقوه همراه شده است.

کارشناسان اقتصادی با تأکید براینکه هرچه سریعتر بستری قانونی برای استخراج و استفاده از نوسانات این بازارها با نظارت بانک مرکزی و سازمان بورس ایجاد شود و این تمایل (هرچند غیرسازنده) مردم، به نوعی در بستر قانونی پاسخ داده شود؛ می گویند: از جمله راهکارها می توان به راه اندازی قراردادها CFD و یا قراردادهای مشابه با تسویه نقدی (با لحاظ مسایل شرعی) و یا راه اندازی صندوق سرمایه گذاری با سپرده گذاری رمزارزهای درون آن برای ایجاد اطمینان از وجود رمزارزهای ادعا شده و یا راهکارهای مشابهی اقدام نمود که در کشورهای مختلف، انجام شده است.

تا زمان ایجاد بستر قانونی، نمی توان در این بازار بی قاعده و خطرناک، اجازه داد حجم گسترده و غیرقابل باور نقدینگی، بدون هرگونه راستی آزمایی و اطمینان بخشی، به این سمت حرکت نموده و زمینه مالباختن جمع زیادی از مردم و تبعات سنگین پس از آن را فراهم آورد.منبع: تسنیم

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

واحد پول هر کشور بخش بسیار مهمی از اقتصاد آن را شامل می شود؛ از طرفی ارزش پول به کاهش یا افزایش نرخ ارز وابسته می باشد. در واقع نرخ ارز میزان پولی را می گویند که باید در به ازای خرید یک واحد پول مرجع (مانند یورو، دلار، پوند) پرداخت شود و این نکته ارزش پول یک کشور را مشخص می کند.

هنگامی که ارزش پول یک کشور کم می شود و یا قیمت ارز خارجی گران می شود صادرات از آن کشور برای اتباع خارجی ارزان می گردد ولی در مقابل واردات برای اتباع داخلی گران می شود. در نتیجه هر چه ارزش واحد پول یک کشور افزایش پیدا کند، قیمت اجناس وارداتی برای آن کشور ارزان می شود و روند مثبتی در اقتصاد و زندگی مردم ایجاد می کند. اما آیا می دانید با ارزش ترین پول جهان متعلق به کدام کشور است؟

1- دینار کویت

رتبه اول با ارزش ترین پول دنیا به دینار کویت (KWD) تعلق دارد که در سال 1961 میلادی معرفی شده است. کویت کشوری با اقتصاد پایدار بوده که در آن مالیات وجود ندارد و نرخ بیکاری هم بسیار ناچیز می باشد. ارزش بالای دینارکویت به انبوهی از ذخایر نفتی که در این کشور وجود دارد وابسته می باشد. .

1 دینار کویت= 3.23 دلار آمریکا

2- دینار بحرین

بحرین دومین کشوری است که باارزش ترین پول دنیا را دارد. این کشور جزیره ای که در خلیج فارس واقع شده نیز ذخایر نفتی و فرصت های شغلی فراوانی را دارا می باشد که سبب گشته موقعیتی بسیار خوب را در جهان پیدا کند. دینار بحرین (BHD) در سال 1965 میلادی به جای روپیه خلیج فارس معرفی گشت و خیلی زود ارزش بالا پیدا کرد. اگر بخواهیم تبدیل دینار به تومان را انجام دهیم و بگوییم هر دینار چند تومان است باید ذکر کنیم .

1 دینار بحرین= 2.65 دلار آمریکا

3- ریال عمان

کشور عمان اقتصادی توسعه یافته دارد و پول آن نیز جزء پول های ارزشمند دنیا به حساب می آید. واحد پول عمان در گذشته روپیه هند و ماریا ترزا بوده و بعدها ریال عمان (OMR) جایگزین آن ها شد. لازم به ذکر است که بگوییم این کشور نیز دارای ذخایر فراوان نفت می باشد. قیمت پول عمان را به دلار آمریکا و ریال ایران مشاهده می کنید:

1 ریال عمان= 2.60 دلار آمریکا

4- دینار اردن

دینار اردن با کد ارزی (JOD) به 10 درهم، 100 قرش و 1000 فلس تقسیم می شود. با وجود این که اردن از لحاظ ذخایر نفتی شرایط مشابه کشورهای بالا را ندارد و از اقتصاد پر رونقی هم برخوردار نیست اما پول آن ارزش بالایی دارد و در بین پول های جهان مهم شمرده می شود.

1 دینار اردن= 1.41 دلار آمریکا

5- پوند انگلیس

بسیاری از مردم گمان می کنند که پوند انگلستان بیشترین ارزش را در بین پول های دنیا دارد در حالی که رتبه پنجم لیست با ارزش ترین پول دنیا به آن تعلق دارد. یک نکته جالب که در رابطه با پوند انگلیس (GBP) وجود دارد این است که قدیمی ترین واحد پولی جهان به حساب می آید که واحد کوچکتر آن پنی نام دارد و هر پوند برابر با 100 پنی می باشد. عکس پوند انگلیس و قیمت پوند انگلیس در زیر دیده می شود:

1 پوند انگلیس= 1.21 دلار آمریکا

6- دلار جزیره کیمن

دلار جزیره کیمن که با کد ارزی (KYD) از آن یاد می شود یکی دیگر از پول های ارزشمند دنیا می باشد که هیچ گونه مالیاتی هم به آن تعلق نمی گیرد. این واحد پول نخستین بار در سال 1972 رونمایی شد.

1 دلار کیمن= 1.20 دلار آمریکا

7- یورو اتحادیه اروپا

یورو به عنوان یکی از معتبرترین ارزهای جهان شناخته می شود که کد ارزی آن (EUR) می باشد. این واحد پول که در سال 1999 معرفی شده است، در کشورهای اروپایی نظیر بلژیک ، اسپانیا ، فرانسه ، آلمان ، پرتغال ، ایتالیا ، یونان و هلند مورد استفاده قرار می گیرد. یورو که بزرگترین قدرت تجاری دنیا را شکل داده امروزه بیش از دلار ارزش دارد. پاسخ این سوال که یک یورو چند تومان است و تبدیل یورو به تومان به شرح زیر می باشد:

1 یورو= 1.08 دلار آمریکا

8- فرانک سوئیس

سوئیس یکی از کشورهای ثروتمند و البته توریستی دنیا است که واحد پول معتبری هم دارد. فرانک (CHF) واحد پول کشورهای سوئیس و لیخن اشتاین می باشد که یک تفاوت اساسی با سایر پول های دنیا دارد و آن عمودی بودن اسکناس های آن است. قیمت فرانک سوییس عبارت است از:

1 فرانک سوئیس= 1.03 دلار آمریکا

10- دلار آمریکا

دلار آمریکا (USD) یکی دیگر از معتبرترین پول های جهان است که در هر کجای دنیا می توانید از آن استفاده کنید. دلار در ایران هم اهمیت بالایی دارد و افراد زیادی با تفکر سرمایه گذاری نسبت به خرید آن اقدام می کنند و همین امر سبب می شود که قیمت دلار در ایران به صورت همه روزه توسط افراد بی شماری رصد می گردد. هم اکنون قیمت دلار آمریکا به شرح زیر می باشد:

1 دلار آمریکا= 4200 تومان (قیمت دلار به تومان)

11- دلار استرالیا

استرالیا که اقتصادی قدرتمند در دنیا دارد، یکی از با ارزش ترین واحدهای پولی دنیا را در اختیار داشته که با علامت اختصاری AU$ یا $.A شناخته می شود. همچنین خوب است بدانید کد ارزی دلار استرالیا AUD می باشد.

1 دلار استرالیا= 0.65 دلار آمریکا

منبع: برنا

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

تداوم روند کاهش سهم دلار از ذخایر ارزی جهان

صندوق بین المللی پول از تداوم روند کاهش سهم دلار از ذخایر ارزی جهانی خبر داد.

به گزارش ایسنا به نقل از رویترز، اقبال بانکهای مرکزی جهان به دلار رو به کاهش است و ارزهای امنتر نظیر ین ژاپن و فرانک سوئیس در حال گرفتن جای اسکناس سبز هستند. آنطور که دادههای جدید صندوق بینالمللی نشان میدهد، سهم دلار از ذخایر ارزی جهان در پایان سه ماهه دوم سال به ۶۱.۳ درصد رسیده است تا بدین ترتیب بیشترین کاهش فصلی سهم دلار در ۱۱ سال اخیر به ثبت برسد.

از سوی دیگر روند افزایش سهم یوان چین از ذخایر ارزی جهان کماکان ادامه دارد و این ارز حدود ۲.۱ درصد کل ذخایر را تشکیل می دهد که ۰.۲ درصد بیشتر از رقم ثبت شده در فصل قبل است. در طرف مقابل اما سهم ین به ۵.۴ درصد کاهش یافته است. سهم یورو از این ذخایر نیز به ۲۰.۶ درصد رسیده که ۰.۱ درصد بیشتر از رقم ثبت شده قبلی است. با بهبود وضعیت اقتصاد چین پس از همه گیری کرونا تمایل معامله گران به خرید و نگهداری یوان بیشتر شده است تا جایی که این ارز بیشترین صعود را در برابر دلار در بین ۹ ارز مهم جهانی داشته است.

در حال حاضر ۶.۸۲ تریلیون دلار از ذخایر ارزی جهانی را دلار تشکیل میدهد که در مقایسه با پایان سه ماهه نخست سال، از نظر ارزشی ۳۴ میلیارد دلار و از نظر درصدی ۰.۸۲ درصد افزایش یافته است. بدین ترتیب در حال حاضر دلار بیش از ۶۱ درصد از کل ذخایر ارزی جهان را تشکیل میدهد.

یکی از بانک های بزرگ آمریکایی نیز در گزارشی جداگانه از کاهش تمایل بانک های مرکزی به نگهداری دلار و افزایش تقاضای خرید طلا خبر داده است. به گفته بنک آف امریکا، بانک های مرکزی جهان در سال گذشته بیش از ۶۵۰ تن طلا به ذخایر ارزی خود افزوده اند. این بانک سهم دلار از ذخایر ارزی بانک های مرکزی جهان را ۶۱.۸ درصد ارزیابی کرده که ۰.۵ درصد بیشتر از برآورد صندوق بین المللی پول بوده است.

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

تیغ دولبه ارز برای بازار سرمایه

مجید سلیمیبروجنی

بازار سرمایه طی چند هفته گذشته روزهای پرنوسان و همراه باسقوطی را تجربه کرده است. این در حالیست که این بازار از ابتدای سال ۹۸ رشد بسیار بالا و غیرمنتظره ای را به خود دید که پس از زنده شدن دارایی های بورس برای بازار، با هجوم سرمایه گذاران تازه وارد و ورود نقدینگی به این بازار مواجه شد.

اگر به روند حرکتی دو سال گذشته نگاه کنیم، متوجه خواهیم شد از ابتدای روند رشد، شاخص تاکنون افت و خیزهای بسیای را به خود دیده است.

اولین عنصر هر بازاری قیمت است، عنصری که بازار را به تعادل می رساند. اینجا قیمت باید آزاد باشد، اما دولت آن را بسته است. بازار سرمایه طی این مدت شاهد صف های زیاد بوده و این به دلیل دخالت های دولت در قیمت ها بوده که اجازه نداده قیمت ها از یک حدی بالاتر برود یا پایین بیاید. همین صف ها همیشه باعث ایجاد هیجان در سهامداران می شد و تجربه نشان داده هرگاه هیجان بالا می رود، تعقل نیز کنار میرود.

در بازار سرمایه دیگر کشورها اگر صعود یا سقوطی در سهامی رخ دهد، نهایتا یکی دو ساعت است و بعد از آن شرایط بازار به شرایط معقول باز می گردد. اما بازار ما به شرایط معقول بازنمی گردد، چون بازار را بسته ایم و هیجان را به آن تزریق کرده ایم. تزریق هیجان به بازار ضدعقلانیت است. وقتی بازار هیجانی و روبه بالاست، هر سهمی را بخرید، سود کرده اید، اما بورس هنگامی با ارزش و عمیق می شود که سرمایه شرکت ها افزایش پیدا کند و به مردم سود بدهد.

صرف افزایش قیمت، سهام یک شرکت دارایی مشهودی برای مردم ایجاد نمی کند. اینکه سهام یک شرکت مدام بالا برود، بدون اینکه ثروت جدیدی خلق شود، فایده ای ندارد و بدون شک این رشد حبابی شکست خواهد خورد.

سیاستمداران همیشه دوست داشته اند که بازار سهام مثبت باشد، اما هر بازاری قواعد خاص خود را دارد که به راحتی نمی توان چیزی به آن تحمیل کرد. متاسفانه برخی به اشتباه اقدام به مقایسه بازار سهام ایران و آمریکا کرده اند در حالی که شرایط مشخصات و حتی قواعد این دو بازار از اساس با یکدیگر متفاوت بوده است.

این روزها در اطرافمان ایرانیان زیادی را می بینیم که از روند نزولی بورس غمگین و ناامید هستند. سهامدارانی که صرفا به دلیل تشویق های دولتمردان و وعده سودهای آن چنانی سرمایه شان را به بازار سرمایه آورده اند و متاسفانه برخی ازآنها تا بیش ۵۰ درصد از سرمایه خود را از دست رفته می بینند.

از زمان شروع اصلاح بورس در اواسط مرداد تا به امروز بیش از ده هزار میلیارد تومان نقدینگی از آن خارج شده است. این در حالی است که در خرداد ماه ورود نقدینگی به بورس تهران روزانه حدود ۷۰۰ تا ۱۰۰۰ میلیارد تومان بوده و در تیرماه این عدد تا میلیارد ۳۰۰۰تومان نیز افزایش داشت.

این حجم از خروج نقدینگی که در پی ترس از دست دادن سرمایه رخ داده، در حالی است که تمام بازارهای موازی همچون ارز، طلا، مسکن و خودرو رکوردهای جدید را به ثبت می رسانند و بدون وقفه روند صعودی داشته اند.

اصلاح ۲۵ درصد شاخص کل بورس تهران درحالی اتفاق افتاد که کاهش قیمت در برخی سهم ها به حدود ۶۰ درصد هم رسیده است.

به نظر می رسد در این چند روز گذشته بازار در حال نمایش تفاوت رفتار سرمایه گذاران بین سهام بنیادی و غیربنیادی است. در حقیقت می توان این طور بیان کرد که سهام ارزنده و سهام پروژه محور تفاوت خود را در اینجا نشان می دهند. طبق عرف بازار سهم هر شرکتی با توجه به ارزش آن قیمت گذاری می شود، اما ورود حجم بالای نقدینگی که وسع خرید سهام را داشت موجب شد در برخی موارد قیمت سهام از ارزش ذاتی آن فاصله داشته باشد. البته نباید یادمان برود که کم عمق بودن بازار موجب می شود سهام موجود به قیمت بالاتری به دست خریداران برسد؛ چراکه نه بازار دوطرفه است که ابزار فروش استقراضی برای آن تعریف شده باشد و نه آنقدر عمق و گستردگی دارد که حق انتخابی برای سرمایه گذار جدید قائل باشد. در زمان اصلاح بازار نیز از یک سو به جهت قفل بودن پول ها در صفوف فروش و از سوی دیگر ترس نقدینگی برای ورود تا زمان خراب شدن قیمت سهام بازار چشم به راه نقدینگی ماند. متاسفانه تعدد مراکز تصمیم گیری در حوزه های اقتصادی کشورمان و نبود هماهنگی های مشهود ما بین آنها موجب بروز مشکلات متعددی در بازار های مختلف شود.

بارها دیدیم که حمایت دولت از یک بازار منجر به سقوط یک بازار دیگر شود. لزوم اصلاح سیاست های دولت در حوزه های اقتصادی به منظور ایجاد توسعه پایدار موضوعی با اهمیت است که آثار آن در بازار سرمایه نیز به تدریج دیده خواهد شد.

ایجاد اثبات در بازار سرمایه چه از طریق سیاست گذاری و چه از طریق تزریق نقدینگی از الزامات گریزناپذیر دولت برای صیانت از سرمایه های بزرگ و کوچک فعال در این بخش از اقتصاد بوده و این مطلب نه تنها در ایران که در سایر کشورها و در مواقع بروز بحران به وفور دیده شده است.

البته باید دقت کرد که تزریق نقدینگی به بورس به معنی حمایت غیرمنطقی از قیمت سهام متورم شده در این بازار نبوده و صرفا با هدف بازگرداندن تعادل و ایجاد شرایط رفتار عقلایی در بازار باید صورت پذیرد.

نکته مهم دیگر این است که حضور دولت در بازار و نقدینگی تزریق شده در آن باید به صورت موقت و صرفا به منظور ایجاد ثبات صورت گرفته و به محض برگشتن شرایط به روال معقول به مرور ازبورس خارج شود. در سال جاری همزمان با رشد منابع مالی جذب شده به بازار در کنار رشد توان سودآوری شرکت های بزرگ از مهم ترین عوامل شکل گیری مسیر صعوی قیمت سهام و به تبع آن شاخص بازار سرمایه بود.

از نیمه دوم مرداد و با نزول قیمت دلار از مرز ۲۵ هزار تومان به کانال ۲۰ هزار تومان، اولین عامل موثر بر سود شرکت های بورسی دچار تزلزل نسبی شد و در جایی که سرمایه گذاری اکثر فعالان بازار در سودهای کلان بود، فرود فروش سهام شروع شد و روز به روز شدت گرفت.

طوری بود که با ضعیف شدن عوال رشد بازار در پنج ماه اول سال ۹۹ روند کاهش قیمت سهام نیز شروع شود اما در ادامه و با توجه به رفتار هیجانی خیل عظیم سهامداران تازه وارد به بورس، فروش بخشی از بازار از دایره محاسبات ارزندگی خارج شد و حالت فروش های ناشی از ترس و وحشت زدگی به خود گرفت.

یکی از عوامل مهمی که به رشد عمومی قیمت ها در اقتصاد کشور و در بازارهای مختلف از جمله بازار سرمایه، سکه، مسکن و ارز و خودرو منجر شده، همین رشد نقدینگی است و چنانچه در ماه های پیش رو شاهد رشد نقدینگی در اقتصاد باشیم، نه تنها رشد قیمت ها در بازار سرمایه که رشد قیمت در تمام بخش های اقتصاد را تجربه خواهیم کرد. افزایش نرخ ارز و رسیدن دلار به بالای کانال ۲۷ هزار تومان و شکسته شدن قیمت دلار در سامانه نیما و همجنین نزدیک شدن نرخ بازار ازاد با نرخ اعلامی صرافی ملی نشانی از پذیرفتن نرخ های فعلی بازار توسط بانک مرکزی و دولت دارد. بازار ارز همیشه برای بورس به عنوان یک قیچی دو لبه عمل کرده است از یک طرف می تواند یک موتور متحرکه عالی برای بورس باشد و از سوی دیگر، رقیب آن برای جذب نقدینگی به حساب آید. بازار سرمایه یک بازار بزرگ در هر کشور است. این بازار را نمی شود با اما و اگر اداره کرد آیا این شایدها را می توان در مقالات مدل سازی کرد؟ اگر این طور است، بروند و آن را مدل سازی کنند زیرا بازار جای تجربه آموزی نیست.

اقدامات و سیاست گذاری ها باید مبنا منطقی و اقتصادی داشته باشد، اما و اگرها بازار سرمایه و اقتصاد را به بی راهه خواهند برد. به نظر می رسد که در این روزهای پر التهاب سیاست گذاران بایستی کم تر حرف بزنند و دندان طمع را برای بهره برداری از بازارها به نفع خودشان بکشند و اجازه دهند بازار براساس رویه های حقیقی حرکت کند. اگر بازار سرمایه واقعا بدون پشتوانه واقعی بالا رفته باشد، نیاز است که اصلاح شود و سرمایه گذاران نیز باید با حوصله و وقت کافی برای آینده سرمایه هایشان تصمیم بگیرند رفتارهای هیجانی برای بازار سرمایه همچون سم است.

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

چهار عامل افزایش نرخ ارز؛ آینده دلار چه میشود؟

عباس آرگون نائب رئیس کمیسیون بازار پول و سرمایه اتاق بازرگانی تهران

عباس آرگون گفت: در حال حاضر نمیتوان نقطهای برای پایان التهاب بازار ارز تعیین کند، چرا که بازار مشخص میکند که نقطه تعادل ارز چه نرخی است و نمیتوان قیمتها را به صورت دستوری تعیین کرد، بنابراین تا زمانیکه این عواملی که با آنها اشاره شد، وجود داشته باشند، نمیتوان گفت که دلار ثبات خواهد داشت، هرچند ممکن است بازار کنترل شود، اما در بلند مدت با توجه به وضعیتی که وجود دارد، نرخ ارز نیز در مسیر صعود گام خواهد برداشت.

دلار این روزها در کانال ۲۰ هزار تومانی قرار دارد و به نظر میرسد خیال کوتاه آمدن نیز ندارد، از طرفی کمبود ارز به صورت اسکناس یکی از عمدهترین دلایل التهاب این روزهای بازار ارز است، زیرا که میزان صادرات غیر نفتی با افت فاحشی روبرو بوده به دلیل شیوع کرونا و به تبع آن در مقابل نیز ارزی به کشور وارد نشده است.

رئیس کل بانک مرکزی با اشاره به دلایل تغییرات نرخ دلار گفت: در ۲ سال گذشته ۷۲ میلیارد دلار صادرات انجام شده که ۴۵ میلیارد دلار آن بازگشته، اما ۲۷ میلیارد دلار دیگر هنوز برنگشته است و صادرکنندگان باید تا پایان تیرماه ارز حاصل از صادرات را به کشور بازگردانند.

عبدالناصر همتی درباره دلایل نوسانات اخیر نرخ ارز اظهارداشت: سیاستهای پولی به نحوی برنامهریزی شده تا بتوانیم نقدینگی را کنترل کنیم و هدفگذاری تورمی برای یک سال آینده را اعلام کردهایم که همان ۲۲ درصد است و امیدواریم با امکاناتی که داریم در راه تحقق آن بکوشیم.

وی درباره دخالت بانک مرکزی در بازار ارز بیان داشت: یک کار این است که ارزپاشی بشود در بازار که اگر لازم نباشد انجام نمیدهیم و برای نوسانات کوتاه مدت ذخایر را صرف این کار نمیکنیم، ولی اگر احساس شود نوسان بلندمدت خواهد بود مداخله میکنیم. اجازه نمیدهیم از نرخ ارز مناسب فاصله بگیریم و بیشتر دخالت بانک مرکزی برای تامین منابع مورد نیاز واردات است و فقط امروز ۱۲۰ میلیون دلار برای تامین کالا ارائه کردیم.

رئیس کل بانک مرکزی افزود: اگر دخالت ما این باشد که با نرخ پایین ورود کنیم که کاری ندارد و این همان است که آمریکا میخواهد و برای ما ثبات بازار مهم است.

چهار عامل افزایش نرخ ارز

عباس آرگون نائب رئیس کمیسیون بازار پول و سرمایه اتاق بازرگانی تهران در گفتگو با فرارو با اشاره به اینکه چهار عامل در افزایش نرخ دخیل هستند، گفت: اولین عامل بحث تحریمها است، طی سه سال گذشته و با خروج آمریکا از برجام، تحریمهای یکجانبه درآمدهای ارزی کشور را بسیار کاهش داد، از سویی در حال حاضر به دلیل کاهش قیمت نفت درآمدهای ارزی حاصل از فروش طلای سیاه نیز با افت بسیار فاحشی روبرو شده است.

وی افرود: دلیل دوم نیز مربوط به بحران کرونا است، چهار ماه است که تمامی مرزهای هوایی و زمینی برای صادرات کالا بسته است و همین عامل باعث شده بحث صادرات غیر نفتی بسیار کاهش یافته، طبعا در چنین شرایطی ورود ارز به صورت اسکناس نیز متوقف شده و همین عامل موجبات قرار گرفتن دلار در کانال ۲۰ هزار تومانی را فراهم آورده است.

آرگون بیان داشت: تا زمانیکه وضعیت صادرات سامان پیدا نکند و بازگشت ارز حاصل از صادرات نیز به روال قبل از کرونا بازنگزدد، نمیتوان به طور قطع گفت که این بحران ارزی چه زمانی جمع و جور خواهد شد، چرا که این روزها فشار بیرونی بر روی اقتصاد کشور به خصوص بر بازار ارز بسیار زیاد است، این در حالیست که بانک مرکزی تاکنون منفعل عمل کرده و باید این نهاد نفش فعالتری را در بازار ارز ایفا کند، چرا که دلار این روزها سقف تاریخی خود را شکسته و باید دید این روند چه زمانی متوقف خواهد شد.

این فعال بخش خصوصی با تاکید بر اینکه نمیتوان زمان مشخصی را برای کنترل بازار ارز در نظر گرفت، اضافه کرد: تا زمانیکه بانک مرکزی در بازار دخالت نکند و ارز نیز به صورت اسکناس در بازار به اندازه کافی وجود نداشته باشد، نمیتوان نسبت به کنترل بازار ارز خوشبین بود، این در حالیست که بانک مرکزی در سال گذشته به خصوص در نیمه اول سال ثبات خوبی به بازار بخشیده بود، اما متاسفانه این روند ادامه پیدا نکرد، اما این امیدواری وجود دارد که طی روزهای آینده این امر محقق شود.

تاثیر ریسکهای سیاسی بر بازار ارز

نائب رئیس کمیسیون بازار پول و سرمایه اتاق بازرگانی تهران با بیان اینکه صدور قطعنامه شورای حکام آژانس بینالمللی انرژی اتمی علیه کشورمان به عنوان عامل سوم، یک سیگنال منفی به بازار صادر کرد، ادامه داد: همواره در مورد ارز این واقعیت وجود داشته که ریسکهای سیاسی و اخبار منفی در این بازار تاثیر آنی و بسیار فوری داشته و این دفعه نیز دلار تحتاثرگذاری اینعامل همچنان افزایش نرخ را تجربه میکند.

آرگون با اشاره به اینکه عامل چهارم در افزایش این روزهای نرخ ارز، وجود تورم فراینده در اقتصاد کشور است، تصریح کرد: طی سالیان متمادی در مورد نرخ ارز یک سیاست غلط حاکم بود وآن تثبیت نرخ ارز بود، اگر فنر دلار را برای مدتها ثابت نگه نمیداشتند طی دو دهه اخیر و اجازه میدادند همپای نرخ تورم، قیمت ارز نیز با شیب کند، افزایش مییافت، طی تقریبا یک دهه اخیر با سه جهش ارزی بزرگ و عمده روبرو نبودیم.

وی یادآور شد: با توجه به این مسئلهای که عنوان شد، سرکوب نرخ ارز سیاست غلطی بود که به کار گرفته شد و امروز اثرات آن را در بازار مشاهده میکنیم، ازسوی دیگر افزایش نقدینگی در اقتصاد مدام در حالت بازتولید است و این نقدینگی هر زمانی به بازازهای مختلف از جمله ارز، سکه، طلا، خودرو و مسکن سرک میکشد، بنابراین تا هر موقعی که این نقدینگی به طور فزاینده تولید میشود، نباید انتظار ثبات در بازار ارز به طور بلند مدت را داشت.

عضو هیئت نماینگان اتاق بازرگانی تهران گفت: در حال حاضر به غیر ارز مورد نیاز برای واردات، سایر تقاضاها از جمله ارز مسافرتی، دانشجویی، درمانی و... کاهش یافته، به خاطر شرایطی که کرونا حکمفرما کرده و مرزها بسته است، این در حالیست که تقاضاهای غیر تجاری در بازار همواره وجود داشته و نمیتوان آن را به طور کامل حذف کرد، بنابراین اگر شرایط کرونایی بهبود یابد و مرزها باز شود، ممکن است تقاضا برای ارز افزایش یابد و این امر ممکن است باعث افزایش بیشتر قیمتها شود.

در حال حاضر نمیتوان نقطهای برای پایان التهاب بازار ارز تعیین کند، چرا که بازار مشخص میکند که نقطه تعادل ارز چه نرخی است و نمیتوان قیمتها را به صورت دستوری تعیین کرد، بنابراین تا زمانیکه این عواملی که با آنها اشاره شد، وجود داشته باشند، نمیتوان گفت که دلار ثبات خواهد داشت، هرچند ممکن است بازار کنترل شود، اما در بلند مدت با توجه به وضعیتی که وجود دارد، نرخ ارز نیز در مسیر صعود گام خواهد برداشت./فرارو

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

وضعیت قیمت دلار در روزهای آینده

وحید شقاقی شهری اقتصاددان

تازمانیکه سیاستهای تجاری و بخش واقعی اقتصاد مورد تجدیدنظر قرار نگیرد، دلار با این رفتار نوسانی همراه خواهد بود، در این باره یک آدرس غلط داده میشود، همواره تاکید شده که سیاستهای پولی و مالی است که تعیین کننده وضعیت دلار است، اما این سیاستهای پولی تنها بخشی از ماجرا است، بخش اصلی را بابد در سیاستهای تجاری دید، از دیدگاه بنده متولی اصلی بازار ارز، بانک مرکزی نیست.

دلار در حالیکه در چهارشنبه هفته گذشته تا کانال ۲۰ هزار تومان پیش رفت، اما با تزریق ارز به بازار، از سوی بانک مرکزی، قیمت تا کانال ۱۸ هزرا تومان پایین آمد، اما دوباره در معاملات روز شنبه، دلار تا ۱۹ هزار تومان پیشروی کرد، حال باید دید در نهایت عاقبت دلار چه خواهد شد؟

محمود جامساز کارشناس مسائل اقتصادی با اشاره به اینکه از سال ۸۴ تا ۹۰ قیمت ارز در بازار آزاد از ٩٠٤ تومان به ١٨٠٠ تومان افزایش پیدا کرد، گفت: اما در سال ٩١ با وارد شدن شوک ارزى ناشى از وضع تحریم هاى آمریکا به سبب ضعف دیپلماسى خارجى و دشمن پندارى و خود بزرگ بینى احمدى نژاد رییس جمهور وقت دلار به ٣٦٥٠ تومان و در ادامه که جمعا ٦ قطعنامه شوراى امنیت بر علیه ایران تصویب شد با روند افزایشى به ٤٢٥٠ تومان رسید.

وی افزود: در اردیبهشت سال ٩٧ که با خروج آمریکا و وضع تحریم هاى جدید شوک دیگرى به اقتصاد وارد شد، دلار با جهش بیسابقهاى به محدوده ١٢ هزار تومان و پس از چندى به آستانه ٢٠ هزار تومان رسید، که دولت با ایجاد فضاى امنیتى و بستن صرافیها و دلالان و بگیر و بندها و حتی دستگیرى سلطان سکه که امروزه اصطلاحى است که در مورد سردمداران و نه کارگردانان مفاسد بزرگ اقتصادى در حوزه هاى مختلف اقتصادى اعم از پولى و مالى به کار میرود، التهاب بازار که مانند آتش زیر خاکستر بود را فرونشاند.

جامساز اظهار داشت: اما سرکوب ارز مانع نشد که امروز شاهد دلار ۱۸ هزار تومانى نباشیم، بر اقتصاددانان و کارشناسان پولى و ارزى پوشیده نیست که دولت خود بزرگترین عرضه کننده و تقاضا کننده ارز است، لذا از ابتدا با واگذارى مدیریت شناور ارزى به بانک مرکزى تلاش داشت تا تعادل را در بازار آزاد ارز مستقر و آن را تثبیت کند، زیرا هدف نظام ارزى مدیریت شده، تک نرخى کردن ارز و نظارت بر نوسان قیمت در دامنه محدودى بود. اما در این امر خطیر توفیقی نیافت و در مقاطعی به سبب کمبود دلار به سرکوب ارز تبدیل شد.

در مورد ارز به مردم آدرس غلط ندهیم

وحید شقاقی شهری اقتصاددان با اشاره به اینکه ارز نیازمند یک برنامه راهبردی برای آرامش واقعی است، گفت: این کاهش قیمت دلار که در هفته گذشته اتفاق افتاد از نظر بنده کوتاه مدت است، به خاطر آن که بانک مرکزی اقدام به کنترل بازار و تزریق دلار کرد، به طوریکه طی دو روز، هر بار ۶۰ تا ۷۰ میلیون دلار ارز به سامانه نیما و صرافیها تزریق کرد، اما این اقدام نمیتواند در میان و بلند مدت ادامه داشته باشد.

وی افزود: تا زمانیکه سیاستهای تجاری و بخش واقعی اقتصاد مورد تجدیدنظر قرار نگیرد، دلار با این رفتار نوسانی همراه خواهد بود، در این باره یک آدرس غلط داده میشود، همواره تاکید شده که سیاستهای پولی و مالی است که تعیین کننده وضعیت دلار است، اما این سیاستهای پولی تنها بخشی از ماجرا است، بخش اصلی را بابد در سیاستهای تجاری دید، از دیدگاه بنده متولی اصلی بازار ارز، بانک مرکزی نیست.

شقاقی اظهار داشت: وزارت صنعت، معدن و تجارت و وزارت نفت باید ساماندهی و مدیریت بازار ارز را در دست بگیرند، چرا که وزارت صنعت، مسئولیت صادرات، واردات و تنظیم بازار داخلی را بر عهده دارد و وزارت نفت نیز مسئول صادرات نفت، محصولات پتروشیمی و مشتقات وابسته به آن است، این در حالیست تا زمانیکه تراز تجاری کشور منفی باشد، وضعیت ارز نیز نوسانی خواهد بود، چرا که ارز به میزان کافی در بازار وجود ندارد.

این استاد دانشگاه با تاکید بر اینکه کرونا باعث شده، وضعیت تجارت خارجی کشور از حالت تعادل خارج شود، اضافه کرد: از یک طرف کرونا باعث شد که مررزها بسته شود و از این طریق مقوله صادرات با چالش جدی روبرو شد، به طوریکه در فصل بهار، صادرات غیر نفتی با کاهش بیش از ۳۰ درصدی همراه بوده، همچنین کرونا باعث شد که قیمت جهانی نفت و فراوردههای نفتی نیز با افت محسوسی همراه شود که این موضوع نیز درآمدهای ارزی حاصل از فروش نفت را با کاهش روبرو کرد.

چرا روند دلار صعودی است؟

وی ادامه داد: همچنین رکود اقتصادی ناشی از شیوع کرونا موجبات آن را فراهم آورد که اقتصاد جهانی وارد رکود شود که کشور ما نیز از این مسئله مستثنی نبود، درپی در چنین شرایطی تنگنای ارزی به وجود میآید، این در حالیست که اگر ما میخواهیم ارز برای یکسال یا بیشتر دارای ثبات باشد، باید تراز تجارت غیر نفتی ما مثبت باشد، تا ورودی ارز به کشور نیز مثبت شود، در غیر این صورت اگر واردات بر صادرات برای مدت طولانی پیشی بگیرد، نمیتوان انتظار داشت که از ثبات ارزی برخوردار باشیم.

شقاقی با اشاره به اینکه اگر از من بپرسند که متولی اصلی بازار ارز چه نهادی باید باشد، تصریح کرد: قطعا پاسخ بنده وزارت نفت در وهله اول و در وهله دوم وزارت صمت است، زیرا که این دو وزارتخانه عمده درآمد ارزی کشور را در اختیار دارند و بهتر میتوانند از بانک مرکزی عمل کند، چون که سیاستگذاری بخش تجاری و مباحث مربوط به واردات و صادرات نیز در اختیار آنها است، بنابراین آنها به صورت موثرتری از بانک مرکزی قادر خواهند بود با توجه به سیاستگذاریها و راهبردهای که اتخاذ کردهاند، بازار ارز را هدایت کنند.

رئیس دانشکده اقتصاد دانشگاه خوارزمی با بیان اینکه بازارهای سرمایهای با یکدیگر رابطه همگرایی دارند، یادآور شد: زمانیکه در دو سال گذشته رشد بورس بیش از ده برابر بوده، در چنین شرایطی شما نمیتوانید انتظار داشته باشید که دلار ثابت بماند، این بازارها به یکدیگر سیگنال رشد و حرکت صعودی میدهند و از این کار نیز نمیتوان جلوگیری کرد، به بیان دیگر بازارهای ارز، سکه، طلا، بورس، خودرو و مسکن به مانند نرخ تسبیح به یکدیگر وصل هستند و اگر یکی از آنها شروع به حرکت کند، مابقی نیز در همین مسیر قرار خواهند گرفت.

وی گفت: باید در سیاستگذاریهای ارزی کشور یک تجدید نظر اساسی صورت گیرد، زیرا که بانک مرکزی نمیتواند به خوبی کار راه هدایت کند و در این زمینه با محدودیت روبرو است، بنابراین ما باید کار را از ریشه و اساس درست کنیم، تا دیگر دل نگران ارز نباشیم، در غیر این صورت با تزریق دلار به بازار نهایتا یک ماه میتوان نرخ را کنترل کرد، اما روند صعودی خواهد ماند و این ریسک همیشه وجود خواهد داشت که ارز هر لحظه امکان دارد، آهنگ بالا رفتن را کوک کند، بنابراین باید تغییر رویکرد داد، تا بتوان به اثر مطلوب دست یافت./فرارو

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

آشنایی با سامانه نظارت ارزی (سنا)

سامانه نظارت ارزی (سنا) توسط بانک مرکزی جمهوری اسلامی راهاندازی شده و مدیریت میشود.

سامانه نظارت ارزی (سنا) درگاهی است که صرافیها میبایست معاملات روزانه ارزیشان را در آن ثبت کنند.

بانک مرکزی جمهوری اسلامی به موجب مقرراتي همه صرافیها را ملزم به ارائه اطلاعات نرخهای خرید و فروش ارز در سامانه نظارت ارزی(سنا) کرد. همه صرافیهای مجاز باید نرخ خرید و فروش ارزهای خود را در ساعات مشخص شده و به طور آنلاین در سایت سنا ثبت کنند و این پایگاه میانگین وزنی نرخ خرید و فروش همه اسعار مورد معامله را محاسبه و نمایش میدهد. این سایت تمام نرخهای صرافیها را جمعآوری کرده و پس از محاسبه میانگین موزون، نرخ ارز را نمایش میدهد و بنابراین از صحت بالایی برخوردار است و میتوان جهت خرید و فروش ارز به آن استناد کرد. این سایت نرخهای ارز را روزانه بر اساس هر ساعت نمایش میدهد.

- مزایای سامانه سنا

خرید و فروش ایـنـترنتی ارز، حسابداری، خزانهداری، دسترسی آنلاین به حساب بانکی و امکان گرفتن قیمت تمامشده بخشهای مختلف این نرمافزار را تشکیل میدهند.

به واسطه تمام بخشهاي سامانه نظارت ارز، صرافی میتواند علاوه بر گرفتن قیمت تمامشده و تعریف سود و زیان معاملههایش، با اتصال به بانکی که در آنجا صاحب حساب است عملیات برداشت و واریز وجه را نیز انجام دهد.

- سفارش اینترنتی ارز

یکی از جذابترین بخشهای این سامانه خرید و فروش اینترنتی ارز است و یکی از شلوغترین و پرمراجعهترین قسمتها نیز شاید همین بخش باشد، چراکه همیشه مسافرانی وجود دارند که برای خرید ارز پا به صرافی میگذارند.

در این روش، مشتری یکی دو روز پیش از سفر میتواند درخواستش را ارایه دهد و اطلاعات شخصی را که نرمافزار از او خواسته از قبیل مقدار ارز مورد نیازش وارد کند. سامانه هم آنرا بهعنوان یک درخواست به بانک مرکزی اعلام میکند و بانک مرکزی بعد از بررسی درخواستها و همچنین طی کردن فرآیند راستیآزمایی با سازمان ثبت احوال، از طریق کد رهگیری که سیستم به مشتری داده به او گفته میشود که از کدام صرافی میتواند ارز خود را تحویل بگیرد. از طرف دیگر به صرافی هم اعلام میشود که ارایه ارز به این فرد بلامانع است. در این مرحله هم مشتری با در دست داشتن مدارک فیزیکیاش با مراجعه به همان صرافی میتواند مبلغ را یا به حساب صراف بریزد یا آنکه از طریق کارتهای بانکی به حسابش منتقل کند.

اينكه چرا با وجود سفارش اینترنتی ارز، مشتری بار دیگر باید به صرافی مراجعه کند، به اين دليل است كه اطلاعات ارایه شده توسط مشتری بايد برابر اصل شود. از طرف دیگر وقتی فرد اینترنتی ارز خود را سفارش میدهد میتوان فرآیند راستیآزمایی را با دقت بیشتری انجام داد.

حتی از این طریق میتوان خرید و فروشها را هدایت شده به مسیر صرافیها فرستاد به شکلی که یک صرافی پر کار و صرافی دیگر بیکار نباشد.

- اطلاعات در بانک مرکزی محفوظ میماند

برخی از مشتریان در مواجهه با این سامانه و الزامی که برای وارد کردن اطلاعات شخصیشان بهوجود آمده اطلاعاتشان را ارایه نمیدهند. این افراد از به خطر افتادن امنیت اطلاعاتشان واهمه دارند و بسیاری از آنها با مطرح شدن این مساله از خرید ارز منصرف میشوند و ترجیح میدهند به جای خرید ارز دولتی و معامله با صراف از بازار سیاه، ارز مایحتاجشان را تهیه کنند.

بنابر قوانین و مقررات موجود، مبدا و مقصد خرید و فروش ارز یعنی فروشنده و خریدار باید در دستورالعملهای پولشویی مشخص باشد و براساس همین مقررات این نرمافزار تهیه شده و بنابرآن هم باید خریدار و فروشنده اطلاعاتشان را وارد سیستم کنند.

یک قسمت از سامانه نظارت ارز به بانک مرکزی و قسمت دیگر آن نیز به صرافیها متصل است و بانکها هم هیچ دخالتی در آن ندارند. صرافیهای بانکهای عامل هم مانند صرافیهای شخصی موظفاند تمام تراکنشهایشان را وارد سنا کنند. بانک مرکزی در این سامانه تمام تراکنشهای روزانه صرافیها را بهصورت لحظهای رصد میکند.

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

سامانه ارز نیمایی چیست و چه تاثیری بر بورس دارد؟

دولت از روز ۲۱ فروردین ماه ۹۷ سیاست مالی جدیدی را در پیش گرفت و به منظور هدایت محصولات وارداتی به سمت مجاری رسمی، اطمینان از تخصیص مناسب و عادلانه ارز بر اساس اولویت تقاضا، جلوگیری از قاچاق و خروج سرمایههای کشور و شفافیت کامل فرآیند عرضه و تقاضا، سامانه نظام یکپارچه معاملات ارزی موسوم به نیما را راهاندازی نمود.

ارز نیمایی چیست؟

از بهمنماه سال ۹۶ زمزمههایی دربارهی تشکیل بازار متشکل ارزی به گوش میرسید که درنهایت بانک مرکزی در اردیبهشت ۹۷ از سامانه ارز نیمایی رونمایی کرد. نیما درواقع مخفف شدهی عبارت «نظام یکپارچهی معاملات ارزی» است و این سامانه باهدف سازماندهی بازار ارز در زمینه تجارت، واردات و صادرات کار خود را آغاز کرد. لزوم وجود ارز نیمایی و سامانه متشکل ارزی زمانی پررنگ شد که در سال گذشته شکاف عمیقی بین نرخ ارز دولتی و نرخ ارز بازار آزاد به وجود آمد و این موضوع نگرانی بسیاری از تجار و بازرگانان واردکننده را به همراه داشت. این موضوع سبب شد روند توسعه این سامانه سرعت بیشتری گرفته و نقش مؤثری را در کنترل نرخ ارز ایفا کند.

سامانه ارزی نیما چگونه کار میکند؟

مهمترین ویژگی سامانه ارز نیمایی امنیت معاملاتی است. این بدین معنی است که خریداران و فروشندگان ارز یا به عبارت دیگر عرضهکنندگان و تقاضاکنندگان ارزی میتواند به سهولت درخواستهای خرید یا فروش خود را به صورت آنلاین ثبت کرده و معامله ی آنها از طریق صرافیهای مجاز موجود در نیما انجام میشود. در این سیستم واردکنندگان کالا و خدمات نقش تقاضاکنندگان ارز و صادرکنندگان نقش عرضهکنندگان را ایفا میکنند. در این میان صرافیهای بانکی و تضامنی نقش واسطهگران مالی را داشته و روند خرید و فروش را تسهیل میکنند.

سامانهی نیما بهعنوان حلقهی مفقوده بین سامانهی جامع تجارت و سامانهی پنجرهی واحد تجارت فرامرزی ایفای نقش میکند. یکی دیگر از مزایای استفاده از سامانهی نیما، دسترسی تجار به طیف گستردهای از صرافیهای بانکی و تضامنی است و از این رو نیما میتواند رقابت سالمی بین صرافیهای موجود در این سیستم ایجاد کند.

سامانهی نیما چهار بازیگر اصلی دارد:

- واردکنندگان کالا و خدمات بهعنوان متقاضیان ارز.

- صادرکنندگان کالا و خدمات (شامل دولت بهعنوان صادرکنندهی نفت) بهعنوان عرضهکنندهی ارز.

- واسطهگران شامل بانکها و صرافیها که منابع را از سمت عرضهکنندگان به متقاضیان هدایت میکنند.

- سیاستگذار که بر اساس پیشبینی منابع و مصارف، نرخ، دامنهی آزادی نرخ، اولویتها و سقف مصارف را از طریق سامانه کنترل میکند.

چگونه میتوان در سامانه نیما معامله کرد؟

اگر به عنوان یک بازرگان قصد تأمین ارز موردنیازتان از طریق سامانه ارزی نیما دارید کافی است پس از مراجعه به سامانهی جامع تجارت به آدرس ntsw.ir، در قسمت سفارشهای غیر بانکی درخواست تأمین ارز را ثبت کنید. به دلیل هماهنگیهای موجود بین بانک مرکزی و وزارت سمت (صنعت، معدن و تجارت)، سفارش شما به سامانه برخط نیما منتقلشده و از سوی فروشندگان ارزی دیده خواهد شد.

در حال حاضر واردکنندگان کالا یا متقاضیان ارزی برای تأمین ارز موردنیاز خود میتواند به دو صورت عمل کنند؛ نخستین روش همان شیوهی معمول و قدیمی است که واردکنندگان با مراجعه به بانک درخواست تأمین ارز داده و بانک مرکزی از طریق ارتباط با کارگزاریهای داخلی و بانکهای خارجی پرداخت ارزی به فروشندگان خارجی را انجام میدهد. این روش باوجود تحریمهای بانکی در حال حاضر عملاً قابلاستفاده نیست. روش دیگر همان روشی که در قسمتهای قبلی توضیح داده شد. مزیت این روش نسبت به روش قبلی عدم دخالت مستقیم سیستم بانکی است. درواقع درروش تأمین ارز نیمایی صرافیهای به عنوان واسطهی اصلی تأمین ارز حضور دارند.

چند قدم قبل از نیما

سامانه نیما پیوندیست میان دو سامانه «جامع تجارت» که بازرگانان در آن ثبت سفارش میکنند و سامانه «سنا» که صرافان در آن درخواستهای خرید و فروش ارز را مشاهده میکنند. در ابتدای کار بازرگانان باید سفارشات غیربانکی خود را در سامانه جامع تجارت ثبت کنند. بانک مرکزی هم بر اساس آیین نامه اجرایی مواد ۵ و ۶ قانون مبارزه با قاچاق کالا و ارز، موظف است با همکاری وزارت صنعت، معدن و تجارت از سامانه ارزی بهرهبرداری کند. بدین ترتیب تمام درخواستهای بازرگانان در سامانه جامع تجارت ثبت و در اختیار سامانه نیما قرار میگیرد. صرافیهایی که از طریق سنا به درخواستهای خرید یا فروش ارز دسترسی دارند، میتوانند از خدمات رایگان نیما برای برقراری ارتباط با متقاضیان، ارائه پیشنهاد و جذب تقاضاها، بدون نیاز به مراجعه حضوری استفاده کنند.

خدمات نیما

در فاز نخست، ثبت درخواست ها برای ارزهای یورو و یوآن امکان پذیر بود اما هم اکنون امکان درخواست برای تمامی ارزها به جز وون کره جنوبی، بات تایلند و ین ژاپن فراهم شده است. در این سامانه ضوابط مربوط به تأمین ارز برای مسافران به خارج از کشور، دانشجویی و درمانی و سایر موارد در مبادی خروجی نیز فراهم شده است. این طرح با همکاری صرافی بانک ها کلید خورده و قرار است با فراهم شدن شرایط لازم، صرافی های غیربانکی نیز به این سامانه بپیوندند.

مزایای استفاده از سامانهی نیما

سامانه متشکل ارز نیمایی در حال حاضر توانسته جای خالی بانکها را در تأمین ارز بهخوبی پر کند. تعداد زیاد خریدار و عرضهکننده در این سامانه این بازار را به سمت رقابتی سالم، سوق داده است که یکسانسازی نرخ ارز در فروردینماه سال ۹۷ از سوی دولت جمهوری اسلامی در این موضوع بیتأثیر نبوده است. البته ناگفته نماند که در این راستا دولت نرخ ارز را با پیشبینی منابع و مصارف، اولویتهای ارزی و سقف مصارف از طریق همین سامانه کنترل میکند.

لزوم به وجودآمدن سامانه متشکل ارزی

خروج بخش بزرگی از سرمایه ارزی در سال ۹۶ که بر اساس آمار صندوق بینالمللی پول ۲۷ میلیارد دلار تخمین زده شد، دو علت داشت؛ بیش اظهاری و کم اظهاری. این بدین معناست که یا صادراتی صورت نگرفته و یا کالاها به عنوان واردات ثبت سفارش شده ولی هیچگاه وارد کشور نشدهاند. البته در میان نباید از قاچاق گستردهی کالاها بدون پرداخت حقوق گمرکی غافل شد. این موضوع مقدمهای برای تشکیل بازار ارز نیمایی و نظارت کامل بانک مرکزی بر جنبههای ارزی تجارت شد تا از این طریق تمامی واردات کشور به صورت رسمی و قانونی انجام شود.

مطابق قوانین تصویبشده بانک مرکزی، بانکها میتواند پس از گرفتن تعهد از واردکننده کالا و تشکیل پرونده، درخواست ارزی او را به صورت حواله در سامانه نیما ثبت کرده و سفارش واردکننده را از طریق صرافیهای موجود در سامانه انجام دهند. علاوه بر این صادرکنندگان کالاها نیز باید تمامی ارز حاصل از صادرات خود را به جز مواردی که برای واردات از سوی او، بازپرداخت بدهی ارزی و یا سپردهگذاری مصرف میشود؛ در سامانه نیما به فروش برسانند.

ویژگیهای اصلی سامانه نیما

نخستین ویژگی سامانه ارز نیمایی سازماندهی اطلاعات و دادههای واقعی از عرضه و تقاضای ارز است که سبب میشود ارز موردنیاز بازرگانان در زمان مناسب در اختیارشان قرار بگیرد. ویژگی بعدی این سامانه یکسانسازی و نظم دهی به فرآیند تأمین و تخصیص مصارف ارزی است. قابلیت آخر پوشش نیازمندیهای خرد علاوه بر نیازمندیهای کلان ارزی است بدین معنی که علاوه بر تأمین ارز تجاری، میتوان از سامانه ارز نیمایی برای تأمین ارز دارویی، دانشجویی و مسافرتی بهره برد.

دو نکته مهم در رابطه با سامانه نیما

۱- نکته حائز اهمیت این است که طبق قوانین بانک مرکزی جمهوری اسلامی ایران تمامی بانکها علاوه بر این که میتوانند حوالهای را از سمت خود بانک ایجاد کنند، پس از تشکیل پرونده و گرفتن تعهد از واردکنندگان کالا میتوانند نسبت به ثبت درخواست ارز به صورت حواله در سامانه نیما و همچنین حواله ارز از طریق صرافی ها اقدامات لازم را انجام دهند.

۲- نکته مهم دیگری که باید به آن بپردازیم این است که تمامی صادرکنندگان کالا موظف هستند که ارز به دست آمده از صادرات کالای خود را از طریق سامانه نیما به بانکها و صرافیهای مجاز در کل کشور بفروشند. در این میان صادرکنندگان کالا میتوانند ارز حاصل از صادرات کالاهایی را که صرف مواردی همچون واردات توسط خود و یا باز پرداخت بدهیهای ارزی و یا سپردهگذاری میکنند را به سامانه وارد نکرده و از فروش آن صرف نظر کنند.

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

پولهای جدید چه زمانی وارد چرخه اقتصادی کشور میشود؟

بنابر گفته رئیس بانک مرکزی واحد پول جدید کشور به تومان و قران تبدیل خواهد شد و با تصویب مجلس شورای اسلامی این طرح از دو سال آینده اجرایی خواهد شد.

به گزارش خبرگزاری خبرآنلاین، موضوع حذف صفر از پول ملی، در سال ۷۲ در دستور کار اداره بررسیهای اقتصادی بانک مرکزی قرار گرفت اما برخی مسئولان با این اقدام موافق نبودند و بررسیهای لازم متوقف شد. دلیل مطرح شدن حذف صفر در این دوره، تورم بالایی بود که به دلیل برنامه آزاد سازی اقتصادی و شوکهای نفتی حاصل از پایان جنگ و سرازیر شدن دلارهای نفتی به اقتصاد ایران در دولت پنجم و ششم ایجاد شده بود.

و در حال حاضر در حالی این طرح در کشور اجرایی می شود که بحران کرونا تمام کشورهای دنیا را درگیر کرده است و نرخ تورم در کشور ٣٤,٨ درصد است بر اساس این طرح هر تومان برابر ۱۰ هزار ریال جاری و معادل یکصد قران خواهد شد .

بنابر گفته رئیس بانک مرکزی واحد پول جدید کشور به تومان و قران تبدیل خواهد شد و با تصویب مجلس شورای اسلامی این طرح از دو سال آینده اجرایی خواهد شد.

براساس این طرح هر ۱۰۰ قران برابر با یک تومان خواهد شد و هر ۱۰۰۰ تومان به سکه یک تومانی تبدیل خواهد شد در خصوص سایر اسکناس ها نیز وضع به همین منوال است و اسکناس های ۲ هزار تومانی نیز به سکه های دو تومانی تبدیل خواهند شد.

عبدالناصر همتی، رئیسکل بانک مرکزی نیز در دفاع از این لایحه به این موارد در مجلس اشاره کرد و گفت که در حال حاضر عرف اصلی در جامعه ما، تومان است؛ همانطور که چک پولهای ۵۰ هزار تومانی را ۵۰ تومانی میخوانند، پس به همین دلیل است که میخواهیم چهار صفر حذف کنیم که عرف جامعه رعایت شود.

براساس آماری که رئیس بانک مرکزی ارائه داده است در حال حاضر ۸ میلیارد اسکناس در کشور وجود دارد که پنج میلیارد از آنها زیر ۲۰۰۰ تومان است و از سوی دیگر در سال حدود یک میلیارد اسکناس امحا میشود که این امر، هزینه چاپ پول را بسیار افزایش میدهد.

براساس طرح حذف چهار صفر از پول ملی مسکوکات در معاملات خرد مردم نقش پررنگ تری پیدا می کنند و با وجود اینکه استهلاک مسکوک از اسکناس کمتر بوده و هزینه کمتری برای دولت و بانک مرکزی دارد اما در حال حاضر سکههای موجود عملا نقشی در مبادلات ندارند.

سرانه اسکناس در ایران ۱۰۹ است و این در حالی است که در دنیا این ارقام پایینتر است و در عین حال سرانه مسکوکات ایران نیز ۲۶ است، در حالی که در بسیاری از کشورهای اروپایی سه رقمی است.

برخی از کارشناسان اقتصادی درباره این طرح نگرانی از بابت تورمزا بودن آن را دارند که به گفته همتی، حذف صفر از پول ملی هیچ تاثیری بر نرخ تورم نخواهد داشت، چراکه تورم خود علت افزایش صفرهاست نه معلول کاهش صفر. البته اجرای این طرح بین دو تا پنج سال زمان میبرد که گفته شده به تدریج روند تغییر اسکناسها و مسکوکات آغاز خواهد شد.

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

ساختار نظام بانکی در ایران و جهان

بانکها و به طور کلی نظام بانکی در ایران از دیرباز تاکنون با مشکلات متعددی مواجه بوده است. به طوری که در حال حاضر مسائل نظام بانکی، تبدیل به یکی از چالشهای اقتصاد ایران شده است.

از عمدهترین مشکلات سیستم بانکی کشور، میتوان به موارد زیر اشاره کرد:

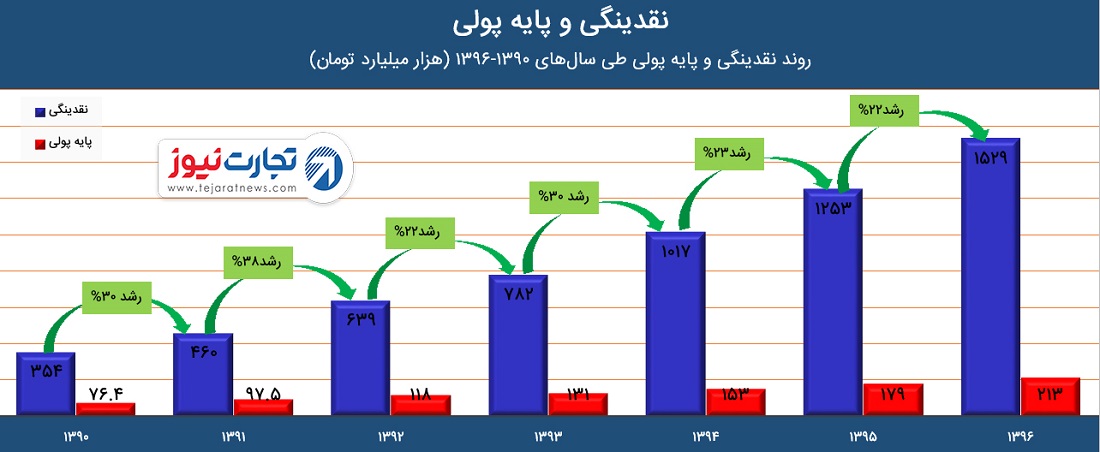

- افزایش میزان پایه پولی

- بالا بودن نرخهای سود بانکی و رشد بالای نقدینگی در پی آن

- افزایش معوقات بانکی

- عدم تناسب قوانین بانکی کشور با نظام بانکی بینالمللی

اما ریشهی مشکل بانکداری ایران کجاست؟ وظیفهی بانک مرکزی در چنین شرایطی چیست؟

در ادامه ضمن آشنایی با نظام بانکداری جهانی، به بررسی مشکلات بانکداری در ایران میپردازیم.

صنعت بانکداری

بعد از آن که مبادلات پایاپای متوقف شد و پول واسطه معاملات قرار گرفت، صنعت بانکداری پدید آمد و بانکداران با استفاده از سرمایهی پساندازکنندگان، به کمک کسانی که احتیاج به پول داشتند، آمدند. این ابزارها در حال حاضر بسیار پیشرفت کرده است؛ به طوری که امروزه این ابزارها در قالب مؤسسات مالی در جایجای اقتصاد کشورها نفوذ کرده و موجب توسعه تجارت و پیشرفت جامعهها شده است.

منظور از موسسه مالی چیست؟

مؤسسات مالی، بنگاههای تجاریای هستند که دارایی اصلیشان، داراییهای مالی و تعهداتی نظیر اوراق سهام، اوراق قرضه و وامها است.

با پیشرفت ساختارهای اقتصادی، بزرگترین مؤسسات مالی به تدریج به موسسههایی پیچیده بدل شدهاند و طیف گستردهای از خدمات مالی را به بازارهای بینالمللی ارائه میکنند.

از جمله مهمترین مؤسسات مالی در ایران که بهعنوان واسطههای مالی شناخته میشوند، میتوان به بانکهای تجاری، صندوقهای پساندازی، شرکتهای بیمه (مانند بیمه عمر)، شرکتهای سرمایهگذاری و مؤسسات اعتباری اشاره کرد. از بین موارد گفته شده، بانکهای تجاری یکی از مهمترین این موارد میباشند.

انواع بانکها

وقتی که درباره یک بانک صحبت میکنیم، معمولاً تصویر مکانی به ذهن ما میآید که در آن پولهای مردم نگهداری میشود؛ اما انواع مختلفی از بانکها در سراسر جهان وجود دارد. هرکدام از این بانکها برای پاسخ به نیاز خاصی به وجود آمدهاند و خدمات مختلفی را به مشتریان خود ارائه میدهند. به همین خاطر انواع مختلفی از بانکها در سراسر جهان فعالیت میکنند که از مهمترین آنان میتوان به

- بانکهای مرکزی

- بانکهای تجاری

- بانکهای سرمایهگذاری

- بانکهای تخصصی یا توسعهای

اشاره کرد.

بانک مرکزی

بعد از جنگ جهانی اول، بحرانهای پولی در کشورهای مختلف موجب باور مردم به لزوم حفظ ارزش پول از طریق نظارت در نشر اسکناس شد. از اوایل قرن بیستم به ویژه سال 1921 پس از کنفرانس بروکسل و قبول توصیه آن، کشورها پذیرفتند که وجود بانک ناشر اسکناس یا بانک مرکزی در هر کشور، میتواند از بروز بحرانهای پولی جلوگیری کند.

البته در ابتدا بانکهای مرکزی تنها منتشرکنندهی پول بودند؛ اما با افول نظام پایه طلا، بانکهای مرکزی نقش فعالتری را در اجرای سیاست پولی به منظور تثبیت قیمتها و انجام عملیات پولی، مستقل از نفوذهای سیاسی بر عهده گرفتند. از همین رو بانک مرکزی را میتوان عالیترین مقام ناظر بر سیاست پولی هر کشوری دانست؛ چرا که با اتخاذ سیاستهای مناسب از سوی این نهاد، میتوان در بلند مدت شاهد ثبات در سیاستهای پولی و مهار تورم در هر کشور بود.

سیاستهای پولی و مالی

از دید کارشناسان اقتصادی، دولت و بانک مرکزی را میتوان به عنوان دو بازوی مهم در اقتصاد هر کشور تلقی کرد. چرا که اتخاذ سیاستهای مناسب از سوی آنها میتواند از وقوع رکود یا تورم در اقتصاد کشورها جلوگیری کند.

هر کدام از این نهادها سیاستهایی را پیگیری میکنند و برای توضیح بیشتر باید گفت به سیاستهای تصویب شده از سوی دولتها، سیاست مالی و به سیاستهای اتخاذ شده از سوی بانکهای مرکزی، سیاست پولی میگویند.

هر یک از سیاستهای فوق به دو دستهی انقباضی و انبساطی تقسیم میشوند.

- سیاستهای پولی/مالی انقباضی: در این حالت بانک مرکزی/دولت خواهان کم شدن پول در سطح جامعه است.

- سیاستهای پولی/مالی انبساطی: در این حالت بانک مرکزی/دولت خواهان زیاد شدن پول در سطح جامعه است.

مهمترین ابزار بانک مرکزی در سیاستهای پولی چیست؟

مهمترین ابزار بانک مرکزی در اجرای سیاستها، تعیین نرخ بهره است. به عبارتی، بانک مرکزی با استفاده از نرخ بهره، سطح نقدینگی را در جامعه کنترل میکند. اما بانک مرکزی چگونه این کار را انجام میدهد؟

برای پاسخ به این سؤال، بهتر است ابتدا با مفهوم نرخ بهره آشنا شویم. نرخ بهره میزان سودی است که بانک برای حفظ ارزش پول سپردهگذاران خود، به آنها پرداخت میکند. نرخ بهره به دو گروه نرخ بهره اسمی و نرخ بهره واقعی تقسیم میشود:

- نرخ بهره اسمی: نرخی است که از سوی بانک مرکزی به بانکها اعلام میشود.

- نرخ بهره واقعی: به میزان تفاوت نرخ بهره اسمی و تورم موجود در اقتصاد کشور، نرخ بهره واقعی میگویند.

فرض کنید نرخ بهره اسمی در یک کشور برابر با 2 درصد و نرخ تورم همان کشور در این زمان حدود 1 درصد است. در این صورت، نرخ بهره واقعی برابر با 1 درصد است. در این شرایط اگر بانک مرکزی این کشور، سیاست پولی انقباضی را برای جلوگیری از تورم در کشور مناسب بداند، با بالا بردن نرخ بهره اسمی، پول بیشتری را از سطح جامعه جمع کرده و وارد بانکهای خود میکند.

بانک مرکزی در ایران

همان طور که اشاره شد، در یک اقتصاد سالم بانک مرکزی به عنوان نهادی مستقل، حافظ ثبات قیمتی و نظام بانکی محسوب میشود. اما در کشور ما، نقش بانک مرکزی این گونه نیست و این نهاد به سطح تراز کننده دفترکل دولت، بانکها، مؤسسات مالی غیرمجاز و نهادهای حاکمیتی تنزل پیدا کرده است. به طوری که طی سالهای اخیر، بانک مرکزی در نقش حلال مشکلات دولت ظاهر شده است.

به عنوان مثال، در زمان ساخت مسکن مهر در دولتهای نهم و دهم، هزینه این طرح به طور غیر مستقیم از طریق بانک مرکزی پرداخت شد. بدین صورت که دولت برای پرداخت بدهیهای خود، بانک مرکزی را مجبور به بالا بردن پایه پولی ( پایه پولی نسبت میان اسکناس عرضه شده توسط بانک مرکزی و مجموع داراییهای این بانک میباشد) و در نتیجه چاپ پول بدون پشتوانه کرد. به طوری که در دولتهای نهم و دهم، حدود 80 هزار میلیارد تومان توسط بانک مرکزی به بازار تزریق شد.

با وقوع اتفاقاتی از این قبیل طی سالهای گذشته، میتوان این برداشت را داشت که فعالیت بانک مرکزی در ایران، نه به عنوان نهادی مستقل بلکه در قالب نهادی دولتی است که استقلال لازم را جهت اتخاذ سیاستهای پولی مناسب دارا نمیباشد.

بانک تجاری

- بانک تجاری در دنیا، یک نهاد مالی است که با نگهداری سپردهها و ارائه وام به مشتریان درآمد کسب میکند.

در واقع بانک تجاری نوعی موسسه مالی است که با عرضه خدمات مالی به مشتریان (مانند نگهداری حسابها، تبدیل داراییها به سفارش مشتری و مواردی مشابه) و سرمایهگذاری سپردهها به سود دست مییابد.

از طرفی بانکهای تجاری در دنیا از منابع مختلفی قادر به تأمین مالی خود هستند. چرا که این تنوع در تأمین مالی، از شکلگیری رقابت ناسالم در بازار سپرده جلوگیری کرده و ریسک سپردهگذار را کاهش میدهد.

پس از تعاریف و شرایط بانکهای تجاری در دنیا، بهتر است نگاهی به این نوع از بانکها در ایران داشته باشیم.

بانکهای تجاری در ایران

به طور کلی، نظام عملیاتی بانکهای ایرانی بر مبنای سپردهپذیری است. به همین دلیل بانکها همواره در تلاش هستند تا با افزایش نرخ سود اعطایی، سپردهگذاران بیشتری را به سوی خود جذب کنند. بدین ترتیب طی سالیان گذشته شاهد رقابتی سخت میان بانکهای ایرانی در این مورد بودهایم. به طوری که گاهی نرخ سود پرداختی از سوی بانک به سپردهگذاران، بیشتر از نرخ سود کسب شده توسط بانکها بوده که این عامل، موجب ضررهای بسیاری در صورتهای مالی بانکهای ایرانی شده است.

از همین رو، بررسی عواملی مانند موارد زیر میتواند دید خوبی از بانکهای کشور در اختیارمان قرار دهد:

- میزان سپردههای کوتاه مدت و بلند مدت

- نسبت کفایت سرمایه

- درآمدهای مشاع و غیر مشاع

جمعبندی

با بررسی موارد فوق در بانکهای کشورمان در طی سالهای گذشته، به خوبی میتوان مشکلات متعدد پیش آمده را مشاهده کرد. بانکهای کشور که قول سودهایی بدون ریسک و با نرخ بالا را به سپردهگذاران خود داده بودند، به دلیل آن که طی سالیان اخیر مشغول بنگاهداری و سرمایهگذاری عظیم در بخش مسکن بودهاند. اکنون با توجه به رکود تورمی بخش مسکن و عدم فروش این داراییها، قادر به پرداخت سود سپردهگذارن خود نمیباشند.

با توجه به مطالب گفته شده، میتوان اینگونه استنباط کرد که هر کدام از بخشهای نظام بانکداری کشورمان، دارای مشکلات ساختاری گوناگونی هستند و عدم رفع این مشکلات، موجب بروز چنین وضعیتی در سیستم بانکداری کشورمان شده است.

در این مطلب سعی شد تا ضمن آشنایی با نظام بانکداری در جهان، مسائل پیش روی بانکداری در کشورمان نیز ارائه شود.

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

حذف چهار صفر از پول ملی؛

چرا کارشناسان و نمایندگان مجلس مخالف هستند؟

کارشناسان اقتصادی و نمایندگان مجلس معتقدند حذف چهار صفر از پول ملی در شرایط کنونی بهصلاح نیست و در این زمینه به تورم ۴۰درصدی و بیثباتی اقتصادی ناشی از شیوع کرونا، و حجم کم اسکناس و سکه در مقایسه با نقدینگی ۲۲۰۰هزار میلیارد تومانی اشاره میکنند.

به گزارش تسنیم ، محمد حسینی عضو کمیسیون برنامه و بودجه مجلس شورای اسلامی با اشاره به اینکه لایحه دولت مبنی بر "حذف چهار صفر از پول ملی" در کمیسیونهای تخصصی مجلس مورد بحث و بررسی قرار گرفت و نهایتاً مصوبه کمیسیون اقتصادی به هیئت رئیسه در صحن علنی ارجاع شد گفت: با توجه به تعطیلی 50روزه مجلس و شرایط خاص کشور مشخص نیست که این موضوع در اولویت مجلس فعلی قرار گیرد یا اینکه به مجلس بعدی واگذار شود.

وی با بیان اینکه حذف چهار صفر از پول ملی تأثیر چندانی در وضعیت اقتصادی کشور ندارد افزود: ما حتی اگر امروز هم این موضوع را مصوب و به شورای نگهبان ارسال کنیم و شورا هم تأیید کند بانک مرکزی بالغ بر یک سال زمان نیاز دارد تا شرایط تعریف اسکناسها و اعداد و ارقام رایج در کشور را تغییر دهد بنابراین پیگیری این موضوع در شرایط اقتصادی و کرونایی خیلی ضروری نیست.

عضو کمیسیون برنامه و بودجه مجلس با ابراز اینکه "80 درصد تبادلات پولی در ایران بهصورت الکترونیکی انجام میشود و در بسیاری مواقع نیز نیازی به جابهجایی اسکناس نداریم" گفت: این موضوع، هزینه جابهجایی و حمل پول را تا حد زیادی کاهش داده است.

این نماینده مجلس در رابطه با زمان مناسب برای کاهش صفرهای پول ملی مطرح کرد: زمانی که شرایط داد و ستد پول الکترونیکی ارتقا پیدا کند سریعتر میتوانیم این طرح را اجرا کنیم.

* حذف چهار صفر از پول ملی در شرایط تورم 40درصدی بهنفع کشور نیست

حسینی همچنین به اثرات اجرای طرح کاهش صفرهای پول ملی اشاره و اظهار کرد: حذف چهار صفر از پول ملی منجر به کاهش آثار روانی گرانیها در شرایط تورمی خواهد شد و مردم راحتتر داد و ستد میکنند.

عضو کمیسیون برنامه و بودجه مجلس معتقد است که حذف چهار صفر از پول ملی در شرایط تورم 40درصدی و شرایط کرونایی امروز که بخش ضعیف و کمدرآمد جامعه فشار مضاعفی را تحمل میکنند به صلاح و نفع کشور نیست.

وی در بخش دیگر اظهارات خود با تأکید به ضرورت اصلاح نظام بانکداری مطرح کرد: فضای بانکی ما کشور هماکنون بسیار متزلزل است، کمیسیون اقتصادی مجلس هم اصلاح نظام بانکداری را در صحن علنی مطرح کرد اما مجدداً به کمیسیون بازگشت و بهنظرم کمیسیون در این خصوص کمکاری کرده است.

حسینی از نمایندگان مجلس در دوره یازدهم خواست که در حوزه اصلاح نظام بانکداری و برای جلوگیری از افزایش حجم نقدینگیِ شبهپول توسط بانکها یک حرکت انقلابی انجام دهند.

* حذف چهار صفر از نظر محتوایی اشکالات اساسی دارد

محمدرضا پورابراهیمی عضو کمیسیون اقتصادی مجلس شورای اسلامی با اشاره به دو رویکرد شکلی و محتوایی در طرح "حذف چهار صفر از پول ملی" گفت: در رویکرد شکلی مباحثی چون سادهسازی حسابهای ملی و حسابداری مبنای عمل قرار میگیرد اما رویکرد محتوایی آن بهمراتب مهمتر است.

عضو کمیسیون اقتصادی مجلس شورای اسلامی افزود: ما امروز در حوزه سیاستهای پولی و ارزی، بانک مرکزی را داریم که بهجای استقلال از قوه مجریه و دولتها، دنبالهروی سیاست ها و تصمیمات دولتهاست و استقلالی ندارد.

وی ادامه داد: وقتی بانک مرکزی از سیاستهای دولت تبعیت میکند و نحوه رفتار آن در حوزه سیاستهای پولی و ارزی بهگونهای است که صفر تولید میشود قطعاً حذف چهار صفر کاری بیهوده است بنابراین بانک مرکزی باید طوری سیاستگذاری کند که منجر به تولید صفر یا همان تورم نشود.

این نماینده مجلس خاطرنشان ساخت: حذف چهار صفر در رویکرد شکلی یعنی سادهسازی اعداد و ارقام که کار خوبی هم است اما از نظر محتوایی اشکالات اساسی دارد.

عضو کمیسیون اقتصادی مجلس شورای اسلامی با بیان اینکه حذف چهار صفر از پول ملی هیچ تأثیری بر قدرت خرید مردم و کاهش ارزش پولی ملی ندارد اضافه کرد: مطرح شدن حذف صفر در این دولت از حوزه تورمی و سیاستهای ارزی بانک مرکزی ناشی میشود.

* حذف چهار صفر از پول ملی تأثیری بر کاهش نرخ تورم ندارد

محسن کوهکن عضو کمیسیون صنایع مجلس شورای اسلامی نیز مشکل اقتصاد ایران را ناشی از بحث تورم دانست و گفت: اولین سؤالی که مطرح میشود اینکه حذف چهار صفر از پول ملی تأثیری بر کاهش نرخ تورم دارد یا خیر که قطعاً پاسخ منفی است.

وی با بیان اینکه حذف چهار صفر از پول ملی آثار روانی بر جامعه خواهد داشت افزود: آثار روانی غیرکارشناسی این موضوع عمدتاً به فرهنگ عمومی مردم برمیگردد.

عضو کمیسیون صنایع مجلس شورای اسلامی با اشاره به نظرات موافقان و مخالفان نسبت به انجام این طرح گفت: موافقان اجرای این طرح مطرح میکنند که ما در حال حاضر در معاملات تجاری و اقتصادی چیزی بهعنوان ریال نداریم و بنابراین باید مبنا را بر قیمت واقعی قرار دهیم اما در مقابل، مخالفان بهویژه مرکز پژوهشهای مجلس عنوان میکنند که این کار هزینههایی به کشور تحمیل میکند و تأثیری هم بر اقتصاد ندارد.

این نماینده مجلس حذف چهار صفر از پول ملی را صرفاً یک عملیات حسابداری دانست و گفت: معتقدم که انجام این کار نه بهطور کلی مثبت و نه بهطور کلی منفی است لذا باید بحث و بررسیهایی در این خصوص صورت گیرد و اگر منافع آن بر مضراتش چربید نهایتاً اجرایی شود.

* حذف چهار صفر در شرایطی که تنها 50هزار میلیارد سکه و اسکناس در دست مردم است عملاً موضوعیتی ندارد

حسین صمصامی سرپرست اسبق وزارت امور اقتصاد و دارایی نیز در این باره بیان کرد: حذف صفر از پول ملی در برخی کشورهای دنیا تجربه شده اما بیشتر در کشورهایی بوده که تورم بسیار بالایی داشتند و مردم در مبادلات تجاری خود با مشکل مواجه بودند.

سرپرست اسبق وزارت امور اقتصاد و دارایی افزود: گرچه "حذف چهار صفر از پول ملی" عملیات پرداختها و حسابداری را تسهیل میکند اما در شرایطی که حجم نقدینگی ما بیشتر از 2200 هزار میلیارد تومان بوده و تنها 50هزار میلیارد سکه و اسکناس در دست مردم است عملاً موضوعیتی ندارد ضمن اینکه عمده معاملات مردم هماکنون از طریق درگاههای الکترونیکی و کارتهای اعتباری انجام میشود.

وی با اشاره به تبعات حذف چهار صفر از پول ملی گفت: این کار مستلزم اصلاحات اسکناس است و هزینههایی را به جامعه تحمیل میکند، علاوه بر این مردم هم در تطبیق معاملات خود با این موضوع دچار مشکلات عملیاتی و ذهنی خواهند شد.

صمصامی ادامه داد: با توجه به اینکه حذف چهار صفر از پول ملی در شرایط موجود اقتصاد ایران اولویتی ندارد لذا اجرای این طرح میتواند یک ذهنیت منفی در مردم ایجاد کند.

سرپرست اسبق وزارت امور اقتصاد و دارایی تأکید کرد: این کار درصورتی ضروری است که ما به یک شرایط باثبات در اقتصاد رسیده باشیم و چهار صفر هم مبادلات و معاملات مردم را مختل کرده باشد اما اقتصاد ما به چنین شرایطی نرسیده و بنابراین این کار ضرورت ندارد.

وی با تصریح به اینکه مجلس در شرایط موجود به هیچ وجه نباید زیر بار این طرح برود اضافه کرد: اگر در شرایط تورمی امروز چهار صفر را حذف کنیم اما نقدینگی همچنان به رشد خود ادامه دهد و هیچ فکری هم برای رشد مثبت سرمایه گذاری و اقتصادی نکرده باشیم نهایتاً این دفعه، پول ملی ما با سرعت بیشتری تضعیف خواهد شد.

صمصامی درخصوص تأثیر حذف چهار صفر بر بازار سرمایه گفت: حذف چهارصفر صرفاً یک کار حسابداری است و جز اینکه انتظارات قیمتی مردم را نسبت به این موضوع تحریک میکند هیچ اثر واقعی و مثبتی در مؤلفههای اقتصاد مانند بازار سرمایه ندارد.

* تجربه بیشتر 71 کشوری که صفرها را از پول ملی خود حذف کردند ناموفق بوده است

همچنین ساسان شاهویسی، اقتصاددان در این باره گفت: اگر پدیده پول را از منظر مهندسی اقتصاد بنگریم باید مضامین و مصادیق بسیار زیادی را مورد توجه قرار دهیم تا در نهایت به تصمیم تغییر واحد پولی در کشور برسیم.

وی افزود: طی 40 سال اخیر از دامنه تحریمها گرفته تا ازدسترفتگی نرخ مؤثر تولید ملی، یکی از مهمترین پتانسیلهای پول ملی در کشورمان دچار فقدانی شده است.

این اقتصاددان همچنین به بیانات مقام معظم رهبری در شروع سال 1399 اشاره و بیان کرد: مقام معظم رهبری ضمن صحه گذاشتن بر انجام اقدامات صورتگرفته در حوزه تولید مطرح کردند که تنها 10 درصد کار انجام شده است.

شاهویسی ادامه داد: ما ظرفیت بزرگی از انباشت تولید داریم که میتواند یک پیکره و مفهومسازی از هویت و تعلقات پول ملی را متوجه خود کند.

وی با طرح این سؤال که "آیا منظور سیاستگذار از این طرح، ارزشگذاری پول ملی است یا استفاده از بدون پول ملی؟" گفت: این دو مقوله با هم متفاوتند، بهنظرم هدف ما از این موضوع، مدلسازی برای ارزشگذاری یا بازسازی ارزشگذاری پول ملی است و بنا داریم که ارزشگذاری پول ملی را بهتر کنیم چراکه پول، هویت ملی اقتصاد ماست.

این اقتصاددان یکی از ابزارها برای ارزشگذاری پول ملی را "بهکارگیری واحد پولی جدید" معرفی کرد و یادآور شد: اقتصاد ما از سال 1317 به بعد بهدلیل وابستگی اقتصادی دچار انکسار در ارزشگذاری پول ملی شده و بنابراین بهکارگیری واحد پولی جدید میتواند در این حوزه مؤثر باشد.

وی تغییر ادبیات رایج پولی در کشورمان را ناشی از ناکارایی مدیریتها خواند و افزود: اگر ادبیات رایج در اقتصاد بهدلیل سوء مدیریت و عدم استفاده مؤثر از منابع تغییر کرد نباید ما هم بهدنبال این تغییر، حرکت کنیم بلکه موظفیم از طریق سیاستگذاری مناسب، مدیریتها و ادبیات رایج را ارتقا دهیم.

این اقتصاددان با بیان اینکه تجربه اکثر 71 مورد کشوری که دست به این کار زدند ناموفق بوده است گفت: تنها کشورهایی موفق شدند که از مکانیزم سیاستهای پویایی اقتصادی و پیشرفت اقتصادی همهجانبه استفاده کردند و حذف صفرها از ابزار پویایی مؤثر بر اقتصاد این کشورها بوده است.

شاهویسی در عین حال معتقد است: اصلاح برخی ساختارها از جمله تغییر در مقادیر پولی امروز کشور ما در این شرایط بهدلیل ازدسترفتگی بیش از پنج دهه از ارزش ملی پول نسبت به پولهای جهانی و تحریکپذیری شدید نسبت به پولهای خارجی بهشدت ضروری است.

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

حق انحصاری انتشار پول؟

با تشکیل بانکهای مرکزی در دنیا، انتشار پول انحصاری شد. این امر اما پدیده نوظهوری بود. پیش از آن پول بهصورت طبیعی از دل بازارهای مالی بیرون میآمد و هر رسیدی بهعنوان پول بهطور کامل پشتوانه طلا را داشت.

بنگاه مالی بنا بر سپرده طلای مشتری، رسیدی به وی میداد که وارد چرخه اقتصاد میشد و نقش پول را داشت. سیطره دولت و قدرت انحصاری آن در انتشار پول، جلوی خلق طبیعی پول با پشتوانه را گرفت.

اگر صباحی انتشار پول دولتی با پشتوانه بود، پس از بر افتادن برتون وودز عملا پول به معنای گذشته با پشتوانه نبود.

اما بروز ارزهای مجازی، بزرگترین دستاوردی که دارد، به چالش کشیدن انحصار انتشار پول توسط دولت است. این امر برای ساختارهای فعلی نظام پولی قابل تحمل نیست. حتی امروز پروژه لیبرای فیسبوک که نوعی ارز مجازی است و تا جای ممکن میخواهد نشان دهد که دغدغههای ساختار فعلی را میداند و خود را همراه آن نشان داده و حتی میخواهد بهطور کامل لیبرا را به دلار آمریکا قفل کند و هر لیبرا یک دلار آمریکا ارزش داشته باشد نیز، به مذاق سردمداران نظم کنونی انتشار پول خوش نیامده است. بانکها و موسسات مالی بزرگی که ابتدا با این پروژه همراهی میکردند، امروز با حالت تدافعی مقامات دولتی، از این پروژه صرف نظر کرده یا به دودلی افتادهاند. مقامات دولتی بر آن هستند که جلوی هرگونه آزادسازی انتشار پول بایستند؛ زیرا نگرانند که این امر قدرت اعمال سیاستگذاری آنان را بگیرد. البته در این بین مخالفت آنان در ظاهر بیشتر حول محور پولشویی و جرائم مربوط به آن میگردد.

مدافعان نظم کنونی میتوانند مدعی باشند که اگر حق انتشار پول انحصاری است درعوض برای آنکه از این حق سوءاستفاده نشود، بانکهای مرکزی قاعده پولی، شفافیت و حسابرسی را پذیرفتهاند و با این حق مسوولیتپذیر برخورد کردهاند و نتیجه آن تورم پایین است. در عین حال که این حق باعث شده تا سیاست پولی خصلت ضدچرخهای (countercyclical) داشته باشد؛ به این معنا که در سیکلهای تجاری رکودی بانک مرکزی بتواند با استفاده از این حق، از بروز رکود جلوگیری کند. در حالی که پول طبیعی بهطور ذاتی همراه چرخه است و وقتی کسب و کار راکد میشود انتشار پول هم توسط بازار مالی تضعیف میشود و در این وضعیت کسی نیست که اقتصاد را نجات دهد.

در مقابل اما منتقدان وضع موجود بر این نظرند که حق انحصاری انتشار پول باعث میشود تا بانکها و موسسات مالی، مسوولیتپذیر نباشند؛ زیرا میدانند وقتی به اندازه کافی بزرگ شوند، منتشرکننده پول حاضر است تا آنان را نجات دهد. به عبارت دیگر، پول دولتی، مخاطره اخلاقی را در سیستم افزایش میدهد و این خود باعث میشود تا سیستم مالی بیثبات شود. از سوی دیگر، آنان به وقایعی اشاره میکنند که حتی بدون بانک مرکزی، سیستم مالی برای نجات خود اقدامات ضدچرخهای انجام میدهد. مثلا در سال ۱۹۰۷ که بازار سهام نیویورک ۵۰ درصد سهامش را از دست داد، بدون وجود فدرالرزرو، جی. پی. مورگان با وام دهی گسترده خود باعث شد تا بحران بروز نکند؛ اما در سال ۱۹۲۹ که فدرال رزرو هم وجود داشت، بیم مالی به رکود بزرگ تبدیل شد. بنابراین طرفداران آزادسازی حق انتشار پول، بر این نظرند که بازار مالی در دورههای بیم (Panic)، برای نجات خود، اقدام خواهد کرد و نیازی به وجود دولتی نیست که مسوولیتپذیری را از بازار سلب میکند و خود میتواند باعث بیمهای مالی شود.

به هر رو، وجود ارزهای مجازی و باز شدن انحصار انتشار پول، نوید آن را میدهد که بار دیگر پول باپشتوانه منتشر شود و چارچوب فعلی را که دولت در آن نقش پررنگی دارد، به چالش بکشد. این حق ذاتی انسانهاست که هر چیزی را وسیله مبادله کنند و اگر دو طرف معامله، راضی به مبادله آن هستند، دولت به چه حقی جلوی آن را میگیرد و به زور میخواهد پول منتشرشده خود را جایگزین آن کند؟ این فرآیند بهطور حتم وارونه است؛ به این معنا که اعتماد مردم به دولتها باعث شده تا کاغذ منتشرشده آنها را بهعنوان وسیله مبادله بپذیرند و ابدا به زور این کار عملی نشده است. حال اگر همین مردم وسیله دیگری را نیز برای مبادله در نظر بگیرند بدون تردید نمیتوان این حق انتخاب را از آنان سلب کرد. از این رو به نظر میرسد که مقاومتهای فعلی جهانی به روی ارزهای مجازی در آینده کمرنگ شود./دکتر پویا جبل عاملی

برچسبها: فراسوی اقتصاد, اقتصاد مرند, مطالب اقتصادی, احمد عاقلی

مرتضی ایمانیراد:

چشمانداز قیمت طلا و ارز در ششماهه دوم سال ۹۸ چگونه است؟

کالاها در اقتصاد در یک طبقهبندی کلی به کالاهای مصرفی و کالاهای سرمایهای تقسیم میشوند. ویژگی متمایز کالاهای سرمایهای این است که به طور مستقیم مورد استفاده قرار نمیگیرند. در کل هدف از خرید این کالاها کسب سود است که این کسب سود هم با دو روش مختلف انجام میشود. یکی از طریق اضافه شدن قیمت داراییهای خریداریشده Capital Gain و دیگری از طریق بازدهی دارایی خریداریشده به دست میآید.